ASC860「譲渡及びサービス業務(Transfers and Servicing)」は、金融資産の譲渡(あるいは担保付資金調達)のための要件を、またSubtopic 405-20「負債の消滅(Extinguishments of Liabilities)」は、負債の消滅として処理するための要件を規定しています。

また、ASC860は、資産譲渡の要件を満たさない場合、金融資産のオフ・バランス化取引を担保付資金調達とみなすことから、担保に関する会計処理および開示についても規定しています。

サービス金融資産の契約から生じる資産は金融資産ではないものの、ASC860ではサービサーがこれらの資産(及び、該当する場合にはサービサーによるサービサー負債)をどのように会計処理するかについての指針も提供しています(860-50)。

目次

1.概要

ASC860では金融資産の譲渡について、「売却処理(Sale)」と「借入処理(Financing)」を決定するガイドを提供しています。

金融商品の譲渡の意図は、資産のオフ・バランスにあることが多いのですが、「売却処理」をするためには、①譲渡資産が隔離されていること、②譲受人の権利が制限されていないこと、③譲渡人の支配の継続がないこと、の3つの要件を満たさなければなりません。

これらの判断にあたっては、各条件を詳細に判断する必要があります。

上記要件を一つでも満たさない場合には資産のオフ・バランスをすることはできず、担保付資金調達として「借入処理」を行うことになります。

2.金融資産の譲渡

2-1.ASC860の対象となる金融資産

ASC860では資産のうち「金融資産」のみが対象となり、またASC860では金融資産の定義がされています。

ASC860-10-20

金融資産:現金、企業の持分権の証拠(evidence of an ownership interest in an entity)、または次のいずれかの権利を1つの企業に譲渡する契約

a.第二の事業体から現金またはその他の金融商品を受け取る

b.他の金融商品を、潜在的に有利な条件で第二の事業体と交換する

譲渡された資産が、広義では資産を構成するかもしれませんが、ASC860の対象となる金融資産ではない可能性があるため、ASC860の指針が取引に適用されるかどうかを評価する際には、この定義を考慮する必要があります。

2-2.譲渡の種類

金融資産の譲渡は様々な様式で行われます。

本トピック860では、以下の譲渡が取り扱われています(860-10-5-6)。

(a)証券化(Securitization)

典型的な証券化の原債務者(originator)は、抵当貸付、自動車貸付、営業債権、クレジット・カード債権、その他の回転が速い勘定などの金融資産のポートフォリオを特定目的企業(Special Purpose Entity;SPE)に譲渡します(860-10-5-7)。

SPEの受益持分(Beneficial Interests)は投資家に販売され、取得金は資産の譲渡人に支払われることになります。

(b)ファクタリング(Factoring Arrangements)

ファクタリング契約は、通知ベースでの、遡及権がない債権の割引手段です。

債権のすべては、通常は回収のすべてのリスクを想定している譲受人に、損失の事象の譲渡人への遡及なしに売却されます。

債務者は、支払いを譲受人にするように指示されます(860-10-5-14)。

(c)遡及権付債権の譲渡(Transfers of Receivables with Recourse)

遡及権付債権の譲渡では、譲渡人は譲受人にすべてまたは一部の遡及権を提供します。

特定の状況では、典型的には債務不履行では特定の割合まで、譲渡人は、遡及条項の条件の下で、譲受人へ支払う(または売却した債権を再購入する)ことを強いられます(860-10-5-15)。

(d)証券貸借取引(Securities Lending transactions)

債券貸借取引は、短期売買のため(または顧客の売却した証券の引き渡しの失敗をカバーするため)に特定の証券を必要とするブローカー・ディーラーとその他の金融機関により行われます。

証券管理者または仲介人は、顧客のために債券貸借取引を行います(860-10-5-16)。

(e)再購入契約(Repurchase Agreements)

ディーラー、銀行、その他の金融機関、投資家は一般に短期資産の獲得又は使用のために再購入契約を使用します。

これらの契約では、譲渡人は、現金との交換で譲受人に証券を譲渡し、同時にその証券を現金交換額に明記された利息要素を加味した金額で将来再取得することに同意するものです(860-10-05-19)。

これはレポ取引(Repos)といわれる取引で、(d)の債券貸借取引と(e)のレポ取引は以下の記事で解説しております。

(f)ローン・パーティシペーション(Loan Participations)

銀行の法的な貸出限度を超える顧客の借り入れの要望があることがあります。

そのような場合、銀行はその他の銀行の貸付に参加します(860-10-05-22)。

つまり、複数の銀行が協力して、顧客の借り入れの要望に応える形態を言います。

(g)支払承諾(Banker’s acceptance)

支払承諾は、銀行に通常、顧客の仕入れ先からの物品の購入について6ヵ月を超えない貸付をする方法を提供します。

銀行、顧客、仕入れ先の間の契約で、銀行は購入した物品の発送と受諾を証明する特定の文書(受諾書)を呈示して、仕入れ先への顧客の負債の支払いに同意します。

銀行が受諾書を発行すると、顧客は期日に銀行への返済をする必要があり、銀行は顧客からの債権を認識し、受諾のための負債を認識します。

仕入先は、受諾書を割り引いて受諾銀行にまたは市場で売却します(860-10-05-24)。

3.会計処理

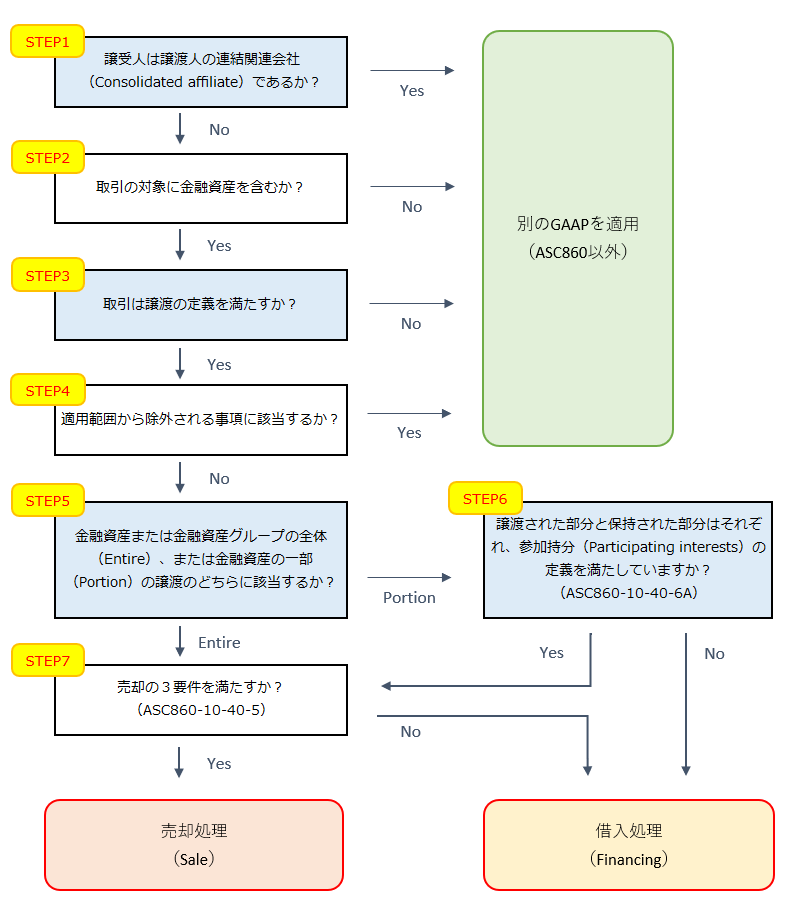

3-1.売却処理(Sale)or 借入処理(Financing)の判定のフローチャート

譲渡取引を売却として処理するか、借入として処理するかは、以下のフローチャートに沿って判断していきます。

引用元: PwC Accounting Guides「Transfers and servicing of financial assets」

STEP1:譲受人は譲渡人の連結関連会社(Consolidated affiliates)であるか?

譲渡人と譲受人が互いに連結関連会社の関係にある場合、共通支配下の取引など別の会計の規定が適用されるため、このASC860の提供範囲外となります。

STEP2:取引の対象に金融資産を含むか?

このトピックの対象になるのは金融商品ですが、その金融商品の定義を満たすかを判定する必要があります。

ASC860-10-20において金融商品は以下のように定義されています。

金融商品(financial assets)

現金、所有持分の証拠、または以下のいずれかの権利を与える契約

a.他の企業から現金(またはその他の金融商品)を受領する

b.金融商品を潜在的に有利な条件で他の企業と交換する

STEP3:取引は譲渡の定義を満たすか?

このトピックの適用範囲になる譲渡(Transfer)の定義がASC860-10-20に定められておりますので、こちらも満たす必要があります。

譲渡(transfer)

現金以外の金融資産の発行者以外への、または発行者以外からの譲渡(conveyance)

以下の譲渡が該当します。

・債権の売却(Selling a receivable)

・証券化信託の設定(Putting a receivable into a securitization trust)

・債権を担保として差し入れ(Posting a receivable as collateral)

以下の譲渡は該当しません。

・債権の組成(Origination of a receivable)

・債権の決済(Settlement of a receivable)

・問題債務のリストラクチャリングのための債権の証券化(The restructuring of a receivable into a security in a troubled debt restructuring)

現金以外の金融資産を譲渡した場合には、譲渡後も当該金融資産は存在し続けることになります。

債権の決済(Settlement of a receivable)に関しては、その金融資産がなくなることを意味していますので、ASC860の「譲渡」の対象外になります。

また、発行者が金融資産を発行(Origination of a receivable)する行為は、発行者がその金融資産を認識していないため、こちらもASC860の「譲渡」の定義を満たしません。

STEP4:適用範囲から除外される事項に該当するか?

このトピックのガイダンスは、以下の取引と活動には適用されません(860-10-15-4)。

- 「サービス資産の譲渡(サブ・トピック860-50)」を除く、非金融資産の譲渡

- 未認識金融資産の譲渡

- 金融資産の保護のための管理の譲渡

- 寄付

- 実質的な非金融資産の譲渡

- 株主の投資、株主への分配

- 従業員給付

- レバレッジド・リース

- 「リース(ASC840)」の対象となる遡及権のない負債を含むリース

STEP5:金融資産全体の譲渡か、一部の譲渡か

ASC860における金融資産の譲渡では、金融資産の全体(Entire)の譲渡なのか、それとも一部(Portion)の譲渡なのかを判定しなければなりません。

金融資産全体の譲渡であれば問題はないのですが、一部の譲渡の場合には、譲渡の対象が参加持分(participating interests)の定義を満たすかどうかを判定しなければなりません(STEP6)。

言い換えれば、参加持分以外の譲渡の場合には、金融資産全体の譲渡でなければ「売却(Sale)」として会計処理は行えず、「借入(Financing)」として処理することになります。

STEP6:参加持分の定義(Participating interests)を満たしているか?

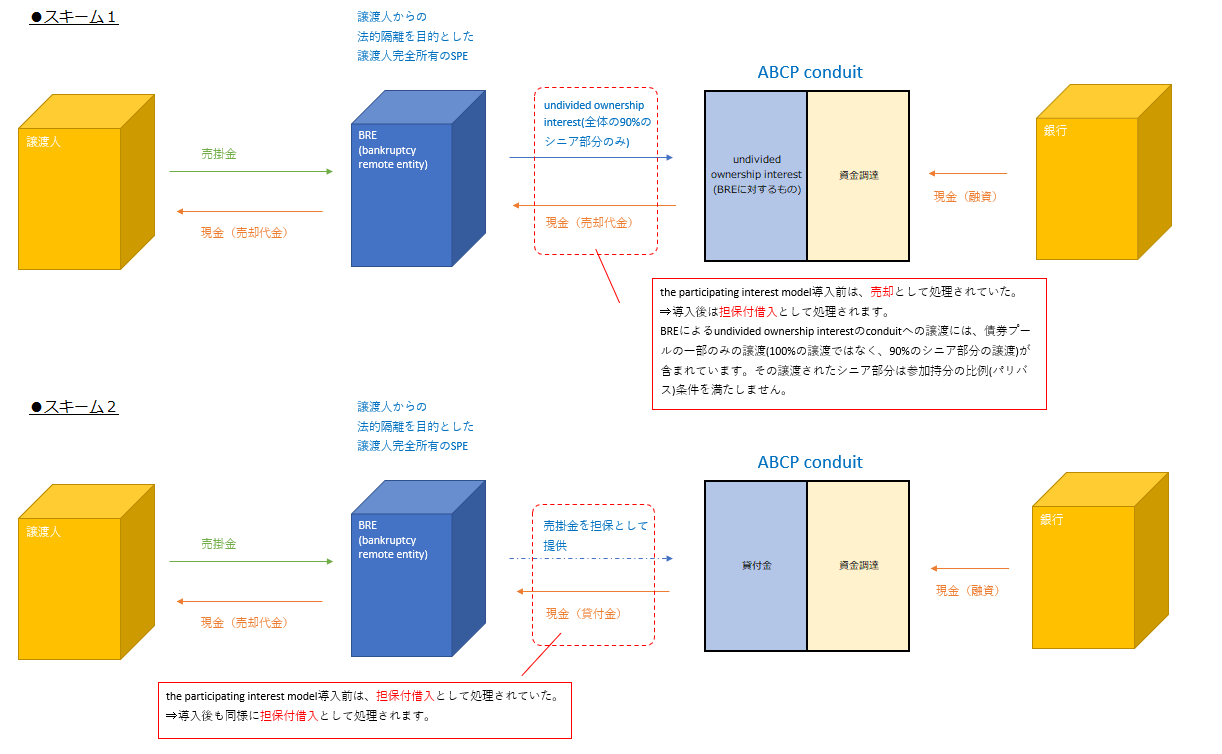

今日はBREからABCP conduitへ売掛金を売却する際に、売掛金すべてを売却することが多く、その場合にはASC860でparticipating interest modelの検討は不要であり、売却として処理することが可能となります。

参加持分の売却については、以下の記事で詳細に解説しております。

STEP7:売却の3要件を満たすか?

以下の条件のすべてを満たした場合にのみ、譲渡人が金融資産の支配を放棄する「金融資産のすべて、金融資産すべてのグループ、または金融資産すべての参加持分」の譲渡人は、売却処理をします(860-10-40-5)。

逆に言えば、当該金融資産の譲渡にあたってこれらすべてが満たされていない限り、その譲渡について売却の処理はできません。

①譲渡資産が隔離されていること(倒産隔離)

譲渡資産が譲渡人から隔離されているか、つまり倒産または管財人管理下でも、譲渡人およびその債権者が譲渡資産を取り戻すことができないことが必要になります。

②譲受人の権利が制限されていないこと

以下の双方の条件を満たす必要があります。

・譲受人が譲渡された資産を担保に入れる(または交換を行う)権利を有すること

・譲受人(または保有者)が担保に入れる(または交換を行う)権利からの利益を享受することを強制する条件および譲渡人に有用な便益(more than a trivial benefit)を提供する条件が存在しないこと

③譲渡人の支配の継続がないこと

譲渡人、その表示される財務諸表に含められる連結関連会社、またはその仲介者が、以下のいずれかの方法で譲渡金融資産(またはそれらの譲渡金融資産に関連する第三者の受益証券)への有効な支配を維持していないこと

・譲渡資産をその満期前に買い戻すことを譲渡人に要求する契約(つまり、先渡契約や買戻条件付契約のように、譲渡人に買い戻す権利および義務を与える契約)

・クリーンアップ・コール以外の方法で、特定の資産をSPEから一方的に返還させる能力のうち、譲渡人に対して僅少を超える便益をもたらす能力

・譲受人が譲渡人に対して譲渡資産を買い戻すよう要求することを認める契約で、譲受人が実際に譲渡人に対して譲渡資産を買い戻すよう要求する可能性が高いような(譲受人にとって)有利な価格が設定されている契約

契約時点でディープ・イン・ザ・マネーであったプットオプションを通じて、(譲受人に)有利になり得る条件で特定の資産を買い戻すよう譲渡人に要求できる契約上の仕組みがあるケース

⇒譲受人が譲渡人に買い戻しを要求する可能性が高くなるような有利な条件で譲受人のオプションの価格設定を譲渡人が行っているため、譲渡人が実質的支配を維持していることから、売却処理は行えません。

一方、当該プットオプションが公正価値で価格設定される場合、または契約時点で、行使されない可能性が高いと考えられるほどアウト・オブ・ザ・マネーで価格設定される場合は、当該オプションは売却処理を排除していません。

3-2.譲渡人が支配を放棄したとの判断の際に考慮すべきこと(一般的な概念)

認識の中止会計を達成するためには、移転された金融資産は、ASC860-10-40-5に挙げられている上記STEP7の3要件「統制の明け渡し(surrender of control)」条件を満たさなければなりません。

以下で述べるASC 860-10-40-4フレームは、より一般的に、譲渡人がこの分析にどのように取り組むべきかを示すものになります。

譲渡人とその表示する財務諸表に含まれる連結関連会社(Consolidated affiliates)が、譲渡金融資産または受益証券の支配を放棄したかどうかを決定するために、以下を行います(860-10-40-4)。

- 最初に、譲受人が譲渡人により連結されるべきかどうかを検討する

- 譲渡人の譲渡金融資産への継続的関与(continuing involvement)を検討する

(提出される財務諸表に含まれる譲渡人またはその連結関連会社、あるいはその代理人による継続的な関与は、すべて譲渡人による継続的な関与とみなされる) - 契約が譲渡の時に締結されていなくても、すべての契約が譲渡と同時または譲渡を見込んで締結されたかどうかの検討のため、判断の使用を要求される

同じ相手先の「金融資産の譲渡」と「関連する再購入ファイナンス」は、金融資産の譲渡と関連する再購入契約として別個に会計処理されます(860-10-40-4C)。

継続的関与(continuing involvement)

譲渡人が譲渡した資産(または譲受人)と継続的な関与を有する場合があります。

譲渡した金融資産の継続的な関与の例は以下の通りですが、これらに限定されません。

- サービシング(servicing)契約

- 遡及権(recourse)契約

- 保証契約

- 譲渡金融資産を取得するまたは取り戻す契約

- 売建オプション、または保有するオプション

- 譲渡と同時に、または譲渡の計画中に締結したデリバティブ金融商品

- 財政支援を提供する契約

- 担保物件の担保(pledges of collateral)

- 譲渡した金融資産の譲渡人の受益持分

継続的関与を含む金融資産の譲渡は、「すべての売却(または一部の売却)」か「担保付借入」かの問題を生じます。

3-3.譲渡の会計処理

3-3-1.売却した参加持分の認識の中止(参加持分の譲渡のケース)

売却処理の条件を満たす参加持分の譲渡の完了時に、譲渡人は以下の会計処理を行います(860-20-40-1A)。

- 以前の金融資産すべての帳簿価額を譲渡日に関連する公正価値を基礎に、「売却した参加持分」と「譲渡人により継続して保有される参加持分」に配分する

- 売却した参加持分の認識を中止する

- 売却により獲得した資産と発生した負債は、以下の3-3-3.および3-3-4.に従って認識・測定する

- 売却損益を認識する

- 継続して保有する参加持分を、譲渡日に測定される「以前の金融資産すべての帳簿価額」と「認識を中止した金額」の差額として報告する

3-3-2.売却した金融資産すべての認識の中止(資産全体を譲渡するケース)

売却処理の条件を満たす金融資産のすべて(または金融資産すべてのグループ)の譲渡の完了時に、譲渡人は以下の会計処理を行います(860-20-40-1B)。

- 売却した金融資産の認識を中止する

- 売却により獲得した資産と発生した負債は、以下の3-3-3.および3-3-4.に従って認識・測定する

- 売却損益を認識する

3-3-3.対価の認識

売却の条件を満たした金融資産の譲渡の完了時に、譲渡人は売却時に以下を含む(以下に限定されない)獲得した資産または負債を認識します(860-20-25-1)。

3-3-4.対価の当初測定

譲渡人は売却によって獲得した資産と発生した負債を公正価値で当初の測定をし、上記3-3-2.に従って認識します(860-20-30-1)。

3-3-5.受益証券

対価として取得した受益証券は、再獲得の場合も含め、定期的に減損の評価が行われます(860-20-35-9)。

3-3-6.取引費用

債権の売却に関する取引費用は、取引の結果、損失が発生しない場合には、当初と再投資期間にわたり、理論的で組織的な方法で認識されるでしょう。

過去の売却の取引費用は、資産ではなく、売却損益の一部です。

3-4.金融資産の譲渡の完了時

以下のガイダンスは、売却の条件を満たした譲渡にも満たさない譲渡にも適用され、売却の条件を満たした譲渡については「金融資産の売却(サブ・トピック860-20)」で追加的に規定されています(860-10-35-2)。

金融資産の譲渡完了時に、譲渡人は以下のすべてを行わなければなりません(860-10-35-3)。

- 認識された「サービス資産とサービス負債」について「サービス資産と負債(860-50)」を適用する

- 譲渡資産の以前の帳簿価額を、「売却した資産」と「譲渡人が継続保有する持分(ある場合)」に譲渡日の公正価値に基づいて配分する

- 財政状態計算書に、譲渡した資産の継続保有する持分(該当ある場合には、証券化による適格SPEに譲渡した受益持分、関連する未配分持分を含む)を継続して計上する

4.開示

譲渡人は、「売却処理(Sale)」と「担保付借入処理(Financing)」を区別する必要があります。

このトピックにより要求される開示は、最小限の開示であり、以下に依存して補足の開示が必要となる場合があります(860-10-50-4)。

- 譲渡の事実と状況

- 譲渡金融資産の企業の継続的関与の内容

- 譲渡人の財政状態、経営成績およびキャッシュ・フローへの継続的な関与の影響

各譲渡の別個の報告が財務諸表利用者により有用な情報を提供しない場合には、このトピックで要求される開示は、類似の譲渡について合計して報告することができます。

どのように類似の譲渡が合計されたかを開示し、借入処理をした譲渡と売却とした譲渡を区別します(860-10-50-4A)。