2021年末にLIBOR(London InterBank Offered Rate)は廃止されることになりました。

London InterBank Offered Rate(ロンドン銀行間取引金利)の略。ロンドン市場で世界の主要銀行が想定する平均貸出金利で、各銀行の提示する金利のうち、上下25%を除いた残りの50%の平均値が算出される。対象期間は翌日物、1週間物、1カ月物、2カ月物、3カ月物、6カ月物、12カ月物の7つで、対象通貨はユーロ、米ドル、英ポンド、日本円、スイスフラン。ロンドン時間の午前11時45分頃に公表。金融派生商品(デリバティブ)を含めた国際的な金融取引の基準金利として利用されている。LIBORは、かつて英国銀行協会(BBA)が公表していたが、2012年の不正操作事件を機にインターコンチネンタル取引所(ICE)によって運営が引き継がれた。英金融当局の長官は、LIBOR算出のため金利を提示する各銀行に対して依頼や強制を行わないと発言し、2022年以降のLIBOR存続が保証されないことを示唆した。

引用元: 野村証券HP

LIBORはいままで唯一無二の国際金利指標であったため、その廃止の影響は重大かつ広範に及ぶことが予想されますが、なぜLIBORが廃止されることになったのか、LIBORの誕生から廃止に至るまでを詳細に解説します。

目次

LIBORの誕生

ユーロドル市場の誕生

LIBORは”ユーロドル市場”と呼ばれる国際市場で誕生しました。

第一次世界大戦を経て急速に力をつけた米国の通貨であるドルは、国際通貨として様々な取引に使われるようになり、第二次世界大戦後には米国は世界最大の輸出国となり、その結果ドルは世界で最も強く、最も自由に交換できる通貨になっていました。

ドルは米国の通貨であるため米国の規制を受けることになりますが、国際的な資金取引が増えてくるに従い、米国の金利規制を嫌って欧州に米国の規制を受けない資金取引の国際市場が出来上がっていきました。

これを”ユーロドル市場”といいます。

自国以外の金融機関に預けられた当該通貨、非居住者によって保有されている当該通貨をユーロマネーという。このユーロマネーを対象にした各種の取引で構成されている市場をユーロマネー市場、あるいはユーロ市場と呼んでいる。

ユーロ、すなわちヨーロッパという接頭辞は、この市場の始まりがヨーロッパであったことに由来する。

ユーロ市場で発行される債券をユーロ債とよぶ。 ユーロ市場で発行される債券は、その債券の表示通貨をユーロの後に付け、呼称する。たとえば円債の場合は「ユーロ円債」、ドル債の場合は「ユーロドル債」という。

引用元: 野村証券HP

米国にしてみれば規制金利下で、ドルの金利はFRBが決定するものであるのに、ユーロドルはその枠組みを逃れた「たちの悪い資金」であり、その金利に直接介入することができません。

ユーロ市場は無国籍の国際市場であるため、中央銀行にあたる組織がないため、そこに集う民間金融機関が自身の信用力をベースに金利を決定することになるのです。

シンジケートローンにおける金利決定方法としてのLIBOR

第2次世界大戦から復興しつつある西側先進国のほか、新興国の中央銀行なども資金需要を強めており、ソ連や中国、アラブの国々などがロンドンを資金調達の場にし始めていました。

そんな中、マニハニ銀行(現JPモルガン・チェース)のミノス・ゾンバナキスはイランのシャー(皇帝)向け8000万ドルの融資を持ち掛けられるも、マニハニ銀行1行では融資することができなかったため、複数銀行との国際協調融資(シンジケートローン)で融資することにしました。

当時はインフレ懸念が強く、シンジケートローン参加行にとっては長期にわたり貸出金利が固定化されるリスクをとることはできなかったため、金利改訂期に次の金利を決める方法をとりました。

シンジケートローン幹事行が参加行から調達金利を聞き取り、それを平均して、利ザヤを上乗せして貸出金利を決める方式を考え出したのです。

この金利決定方式こそがLIBORの原型となっています。

これ以降、ユーロ市場においてはこのLIBORをベースにした変動金利融資が活発化していきました。

ユーロ債市場の拡大

シンジケートローンと並んでもう一つ急拡大したのが、ユーロ債市場です。

当時は米国で市場から直接資金を調達する直接金融が拡大しており、またロンドン市場などに巨額のドルがあったため、その獲得を狙って、国、国際機関や有力企業がユーロ債を発行しました。

債券の場合、満期までの期間が長いものもあったため、インフレ懸念が強い時などは変動金利のLIBORで発行されました。

このように貸出金利の指標だったLIBORは、ユーロ債の変動金利の指標としても定着していき、国際市場での指標性が格段に高まっていきました。

デリバティブへの利用

1980年代になると固定金利と変動金利の交換である金利スワップ取引が誕生し、LIBORは変動金利の指標としてさらに用途を広げます。

そしてこのスワップ取引はユーロ債の起債と結びつき、ユーロ市場に欠かせない要素となっていきます。

西ドイツ通貨当局は、長期変動金利貸付の原資をユーロ市場から短期資金で調達していた銀行に対して、経営の健全性の観点から長期安定資金調達を行うように指導していました。

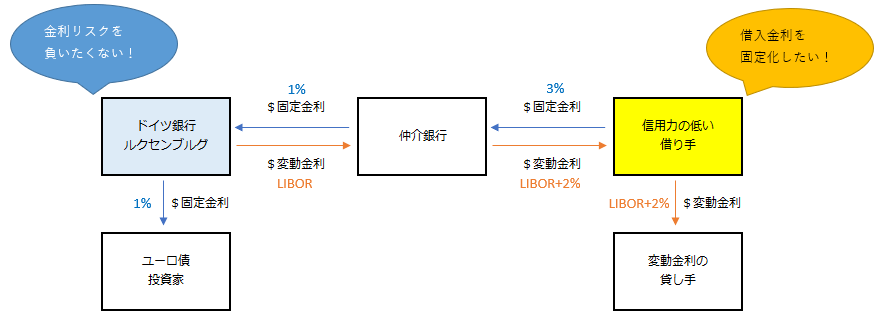

そこでドイツ銀行ルクセンブルグはその信用力を生かし、1982年にユーロ市場において低利の固定金利建ユーロ・ドル債を発行、同時に金利スワップを行い、低利の変動金利建債務に切り替えました。

この一連の取引により、同銀行は、長期安定資金を金利リスクを負わない形でかつ低利で調達できたのでした。

スワップ市場が整備されたことで通貨スワップ取引も頻繁に行われるようになり、資金調達の機会が一つの通貨から複数の通貨に拡大、それに伴い起債市場が大きくなり、それに付随するスワップ市場が拡大していきました。

BBA・LIBORの誕生

LIBORをより強固な指標へ

LIBORがデリバティブ取引にまで用途が拡大したことを受けて、より精度と権威の高い指標の確立が急務となっていきます。

そこで英国金融街で活動する銀行などで構成される英国銀行協会は(BBA)は1984年10月に、英国の中央銀行であるイングランド銀行と協力してその変動金利の指標となる金利を作成しました。

それがBBA・IRS(British Bankers Association Interest Rate Swap)で、BBA・LIBORはもともと金利スワップ用の指標として開発されました。

もともとシンジケートローンの融資金利だったLIBORですが、この時は融資金利としての指標金利よりもスワップの指標金利としての重要性が優先されたため、デリバティブズ優先で指標が公表されました。

その後、1986年にスワップ取引に加え、融資金利としての指標機能を兼ね備える基準としてBBA・LIBORを公表しています。

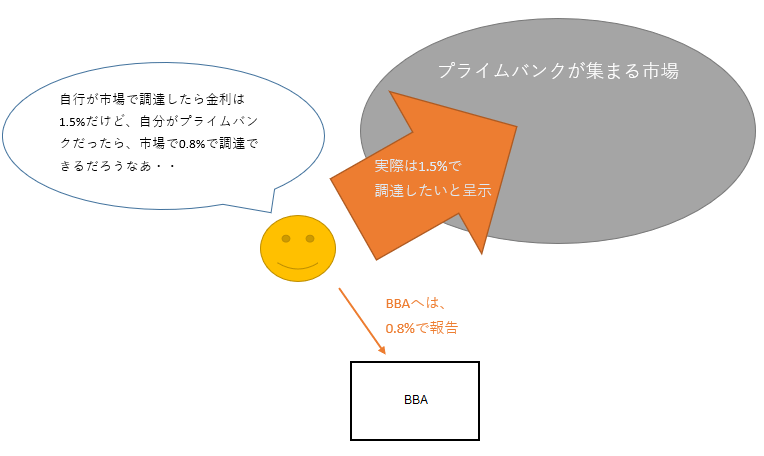

毎日11時に参照銀行が考える、プライム銀行同士の銀行間取引金利水準を呈示し、それをBBAが集計、トリミング後の平均値をLIBORとして発表しました。

これがその後、世界の基準金利となるLIBORです。

この頃のLIBORは実際の取引に使われていた調達金利ではなく、自分がプライムバンクだと仮定した場合にどれくらいで調達できるかをいわば予想してBBAに報告していました。

ジャパン・プレミアムの発生とLIBORの変更

バブル崩壊後、邦銀が国際市場で資金調達をする際に信用力が足りないため通常より高い金利を求められていました。

いわゆるジャパン・プレミアムです。

日本国内での公的資金の投入と国際市場での邦銀のダウンサイジング、さらには政府を挙げての資金繰り支援などもあって、ジャパン・プレミアムは1999年にようやく沈静化しますが、これがLIBORのあり方に大きな疑念を突き付けることになりました。

もともとLIBORは有力な市場参加者を参照銀行(パネルバンク)とし、その呈示レートの平均を出しており、呈示レートは、プライム・バンクが他のプライム・バンクにオファーすると考えるターム預金金利でした。

いわゆる国際市場の資金取引は優良銀行同士による取引であるという前提で成り立っていましたが、実際のユーロドル取引では、LIBORの参照銀行になっている日本の銀行が欧米の銀行をはるかに上回る金利をつけていました。

そのため1998年にロンドンの市場参加者による任意団体の外国為替資金市場委員会は、「プライム・バンクという共通の定義ができなくなったため、参照銀行はプライム・バンク間の取引という仮定に基づいた金利ではなく、自らの市場での調達行動に基づいたレートを報告すべきだ」と提言しました。

報告に基づきBBAは参照銀行が提示するレートについて、プライム・バンク間の取引レートではなく、「各銀行が一定量の資金を調達できると考えらえるレート」を報告すると変更されました。

実際のレートを呈示してしまうと信用力の悪さを露呈することになり、調達金利がより悪化し、資金調達することが困難になってしまうことを懸念したと考えられます。

LIBOR不正

パリバ・ショック

2007年にサブプライムローン危機が発生したことで、業績が急速に悪化した欧州の銀行は悩ましい問題を抱え始めました。

有力行はLIBORの参照銀行となりレートを呈示していましたが、その呈示レートは1998円の改革で自らの取引に基づくレートとなっていました。

パリバ・ショック以降、サブプライムに絡むとみられた銀行は信用力を疑われ、高い金利を払わないと資金が取れない状況にありました。

フランス大手銀行のBNPパリバを発端とする金融ショックのことです。

当時、サブプライムローンが組み入れられた金融商品がデフォルトを起こし始め、サブプライム関連商品を多額に保有していた欧州の金融機関に対して警戒感が強まっていました。そんな中、2007年8月、BNP

1990年代に日本の銀行につけられたジャパン・プレミアムのような上乗せ金利が、英国、ドイツ、フランスなどの有力行にも就いたのです。

これがユーロ・プレミアムです。

このような状況下で欧州の銀行は、取引に基づいた金利を呈示すれば自らの信用力の低下が露見してしまい、かといって取引に基づかない金利を呈示すればLIBORのルールに違反してしまう困難な状況に陥っていたのです。

不正の発端はBISの指摘

サブプライムローン危機がまだ収まらない2008年3月3日、国際決済銀行(BIS)が四季報で銀行間金利に関する以下の2本の論文を掲載ししました。

- What drives interbank rates? Evidence from the Libor panel(何が銀行間金利を決めるのか?LIBORパネルからの証拠)

フランソワ・ルイ・ミショー、クリスチャン・アッパー 引用元: BIS - Interbank rate fixings during the recent turmoil(今次動揺時における銀行間金利の決定)

ヤコブ・ギュルテンバーグ、フィリップ・ウッドリッジ 引用元: BIS

前者の論文は、2007年8月に国際的な銀行のリスクが高まり、それを反映して銀行間金利が上昇した事実を分析しています。

信用力低下と流動性枯渇が金利上昇の原因で、とりわけ個々の銀行のファンディングが重要な役割を果たしたと結論付けていますが、信用リスクが高いとみられる銀行が高いLIBORレートを提示している例は、観測できなかったとしています。

後者の論文は、2007年第2四半期の国際銀行間市場での動揺が銀行間市場の金利の値決め(フィキシング)の頑健性に疑問を投げかけたと主張しています。

金利のフィキシング・レートの提示は、そのレートで取引をすることとは結び付いておらず、真実に近いレートが呈示されるかどうかは銀行の意思に基づいていると指摘。

その上で、仮に銀行の流動性ポジションに問題があった場合、それを示唆するような情報が明らかになることは調達コストの上昇につながるので避けようとする。

その結果、銀行は実際の取引で払わねばならない金利より低い金利を呈示する誘因が強いとしています。

当初BISは金利操作があってもトリミングの仕組みがあるため、指標自体への影響は軽微としていました。

マクロ経済や金融システム安定化を見るBISとしてはそれでよかったのかもしれませんが、仮に金利を操作しようとする動きがあったのなら操作当局としては見過ごすわけにはいきませんでした。

英米当局はBBAにLIBORの再見直しを働きかけ、これを受けてBBAは2008年11月に「LIBORのガバナンスと精査」と題する改革策を打ち出しました。

それによりいままでBBAが実施していた各銀行の呈示レートを集め、計算し、発表する役割を、金融情報会社のトムソン・ロイターに委ねることを決定しました。

銀行が使う金利を銀行が集うBBAで決める仕組みは利益相反が生じる恐れがあるため、金利決定機能を中立機関に委ねることにしたのです。

犯罪捜査

BISの公式な論文で不透明な動きが指摘されたのを受けてBBA・LIBORは改善されたものの、それで問題は収束しませんでした。

LIBORは国際的な金利指標にもなっており、仮に金利が不正に操作されていたとしたら不正の被害者は世界中に広がっている恐れがあると英米当局は考えていました。

不正は国際的な詐欺に当たるようなものであり、犯罪捜査の視点が欠かせません。

そして米司法省、米連邦捜査局(FBI)、米証券取引委員会(SEC)、米商品先物取引委員会(CFTC)、英金融サービス機構などが、一部の不正な金利操作にあたるのではないかとみて捜査に着手したのです。

バークレイズ銀行に賠償命令

2012年6月27日、英金融サービス機構(FSA)は、

- バークレイズがデリバティブズトレーダーから、自行並びに自らの利益に資す目的に合ったレートを呈示することを求め、それに基づきLIBOR、EURIBORの金利が呈示された、

- 他の銀行のEURIBORの呈示レートに影響を与えようとした、

- 金融危機時に否定的なメディアの受け止め方を避けるためにLIBORの呈示レートを引き下げた

として罰金を科しました。

バークレイズは金融危機前はトレーダーのポジションが有利になるように金利を報告しており、金融危機時にはBBAに申告する数字が他行よりも高いことを経営陣が嫌がったため、実態に比べて低い数字を出したとされています。

結局バークレイズは英米当局に対して総額2億9000万ポンド(約360億円)の巨額の罰金を払っています。

引用元: 日本経済新聞

本命はUBS

2012年12月11日、英重大不正捜査局(SFO)は、LIBOR不正操作に絡んで3人の容疑者を逮捕した。

この事件では、UBS証券に在籍していたトム・ヘイズが、東京からロンドンにいるUBSグループの金利担当者や、他の銀行やマネーブローカーに働きかけ、LIBORの操作を試みていました。

トム・ヘイズはLIBORとTIBORの金利差に着目したデリバティブ(金融派生商品)取引を手掛けており、不正操作で利益を増やそうとしていたのです。

UBSはLIBOR不正の手口が悪質であったとして、米英スイスの金融監督当局に対して総額14億スイスフラン(約1300億円)の巨額の罰金を払っています。

引用元: 日本経済新聞

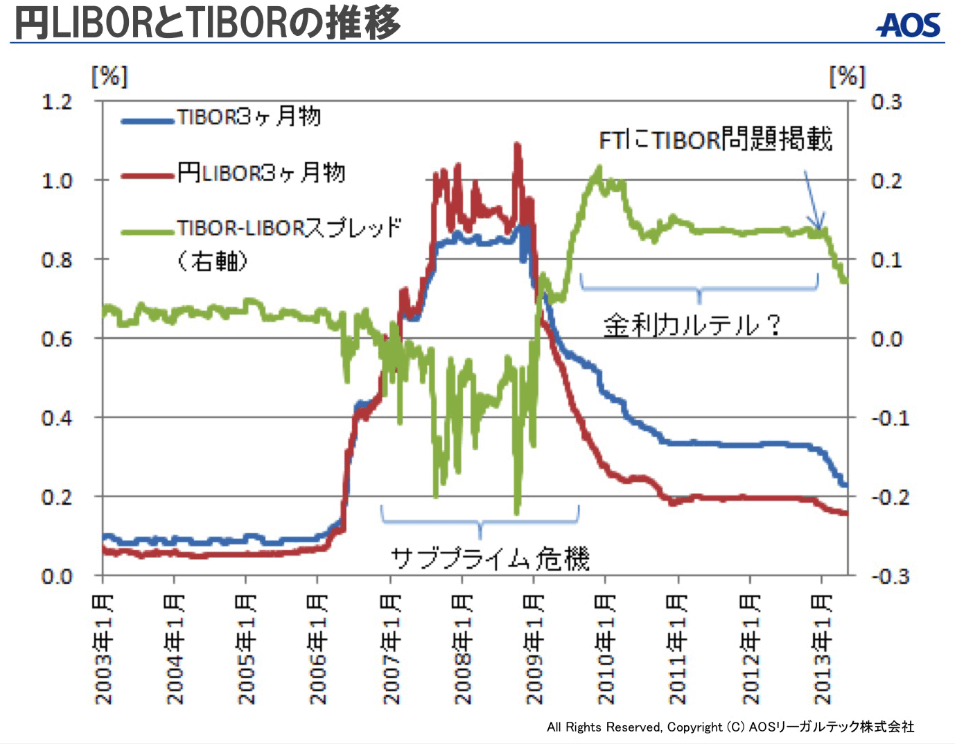

こちらのチャートは、円LIBORとTIBORの推移を表していますが、ロンドン市場で銀行間で取引される円建てレート、円LIBRと東京の銀行間取引レートのTIBORに乖離があることを示しています。

こちらのチャートは、円LIBORとTIBORの推移を表していますが、ロンドン市場で銀行間で取引される円建てレート、円LIBRと東京の銀行間取引レートのTIBORに乖離があることを示しています。

この2つのレートは、サブプライム危機が起こるまでは、ほぼ同じような動きをしていました(サブプライム危機まではTIBOR-LIBORスプレッドが0.0%付近を推移(表の右軸を参照))。

2007年に入るとサブプライム関連の金融商品で欧米の金融機関が莫大な損失を出したために、円LIBORの方が邦銀が多いTIBORよりも高くなる傾向がありました(サブプライム危機のうちはTIBOR-LIBORスプレッドが-0.1~-0.2%程度あることが分かります。このスプレッドはユーロ・プレミアムと呼ばれています)。

ところが、2009年春に落ち着きを取り戻してから以降4年間は、TIBORが高止まりしています。両者のパネルバンクが異なるため多少の金利差は生じるものの、本来は同じ金利である筈なのに、TIBORが円LIBORよりも高い状態が約4年間続いています。しかも、これがファイナンシャル・タイムズにTIBORの記事が掲載されてから、低下し始めています。

引用元: AOSリーガルテック株式会社

LIBOR改革

ウィートリー報告(Wheatley Review)

英国のバークレイズ銀行による不正操作を機に、LIBORが抱える問題点について改めて注目が集まり、その仕組みや監督について根本的な改革の必要性が問われる事態になりました。

英国政府はFSA(金融サービス機構)の市場監督部門の責任者であるマーティン・ウィートリーに対して改革案をまとめることを委嘱し、2012年9月28日同氏は以下の提案を含むウィートリー報告(Wheatley Review)を公表しました。

- LIBORを正式に金融サービス市場法の監督下に置くこと

- BBAに代わる新たな独立機関による運営に移すこと

→ウィートリ―報告を受けて、インターコンチネンタル取引所(ICE)の子会社であるICEベンチマーク・アドミニストレーション(IBA)は2014年2月からLIBORの算出・運営を始めました。 - 報告金利はできる限り取引データを反映したものとし、データでサポートできる20系列まで範囲を絞ること

→市場の取引データを裏付けとしたベンチマーク化のため、そぐわないタームや通貨を廃止 - 個別機関の報告金利は3か月後に開示すること

→LIBORについては異常な金利を報告しないように個別銀行の報告値を開示し透明性を高める工夫を行ってきたが、それがかえって報告数値を歪めるインセンティブをもたらしたといわれた。 - 報告機関の数をできる限り増やすこと

引用元: LIBOR改革に乗り出す英国

この提案では現行のLIBORの廃止や代替指標への置換といった大幅な改革ではなく、現在のLIBORの枠踏みを極力維持したうえで、ガバナンスや監督の強化、仕組みの改善を通じて、質と信頼性を向上させるという方向での改革が示されました。

この時点では、LIBORはベンチマークとしての重要性に鑑み、LIBOR廃止ではなく、より透明性の高い指標へ改革する方向で議論されました。

新しいLIBORは、銀行業界とは別の新しい管理機関が銀行から実取引に基づいた呈示金利を集めて、その平均を算出することとされました。

ただし不正呈示には厳しい罰則が科されるだけに、多くの銀行が金利呈示に協力するか不透明でした。

FSBによる金利指標改革

国際金融界はリーマンショックを受けて、金融規制の全面見直しに追い込まれていました。

欧米の有力大手銀行にまで公的資金を投入せざるを得ない事態となり、再発防止のために資本規制の強化、デリバティブズ取引による金融システム動揺を抑えるための決済の集中、銀行による投機的取引の抑制などに取り組んでおり、ようやくそうした一連の規制が整い始めた矢先にLIBOR不正が表面化しました。

実際にはLIBORだけでなく、為替やデリバティブズ取引にまで不正が蔓延していたため、金融そのものの信頼が揺らぎ、また適切に規制を強化しているとした当局の能力に疑問を突き付けるものでした。

そのため、G20参加で金融規制に取り組んできた金融安定理事会(FSB)が対応に乗り出しました。

2014年7月22日にFSBが「主要な金利指標の改革」と題する報告書にて提案した内容は、以下のような「複数金利アプローチ”the multiple-rate approach”」による改革でした。

- LIBOR、EURIBOR、TIBORを含む金利指標を実際の取引に基づく金利指標(IBOR+)に改定すること

→銀行が提供するクレジット商品の場合には、銀行の信用リスクをヘッジするためには銀行の信用リスクを含む金利が望ましいとして、銀行の信用リスクが反映された参照金利は引き続き必要。 - それらを代替する参照金利として銀行の信用リスクに左右されないリスクフリー・レート(RER)を導入すること

→LIBORはデリバティブズでも多用されており、そのデリバティブズの多くは有担保取引になっている。有担保取引においては、銀行のリスクを映さないレートのほうが指標としては適しており、それに沿った新しい指標を開発する方向性が打ち出された。

なお、複数金利アプローチを採用することの意義については、FSB報告書は以下のような点を挙げています。

- 経済的ニーズにあった参照金利を選択できることで、市場参加者はフレキシビリティが得られること

- 単一の支配的な参照金利への依存を取り除くことで、オペレーショナル・リスクや市場の混乱に直面する際の金融システムの頑健性を改善すること

- 複数金利アプローチは、銀行の信用リスクを含む金利を維持することで、既存契約の移行に伴うコストを回避または小化できること

- 多くの取引(特にデリバティブ取引)の参照金利が代替金利に変更されることで、市場がより小さく、流動性がより低く、より脆弱な無担保インターバンク・ファンディング市場に対する金融システムの依存を軽減すること

- 代替金利に多くの実取引を関係づけることで、無担保インターバンク市場をベースとする指標の不正を図るインセンティブは削減され、金融の安定性が強化されること

引用元: 金融安定理事会(FSB)による主要金利指標および外国為替指標の改革方針

LIBORの廃止

LIBORの廃止

LIBOR不正を受けて、上記改革が行われたことにより、銀行の資金担当者が業務の片手間に金利を呈示するといった安易な行動は許されなくなりました。

仮に悪質なミスや不正操作が起きれば、行政処分を受けかねず、銀行にとってLIBOR呈示はメリットが少なく、リスクが大きい業務となり、パネルバンクから撤退する、または撤退を検討する銀行が増加していきました。

LIBOR問題が大きな転機を迎えたのは、2017年7月27日に行われた英国FCA(金融行為監督機構)の長官ベイリーの講演「LIBORの将来」と題するスピーチでした。

LIBORが価値を図ろうとしている無担保の銀行間貸出市場が活発に取引が行われなくなっていると指摘、「LIBORから移行する取り組みが重要である」、「(LIBORの)パネル行に対してLIBOR維持のためにレート呈示を強制する権限の行使は行わない。2021年末までは LIBORを自主的に支えることに同意するよう話した」と述べました。

実際に2018年の米国マネー・マーケットの取引量は以下のようになっており、LIBORを指標に使う取引はSOFRを指標に使う取引の1500分の1しかありません。

| 取引量(億ドル) | |

|---|---|

| SOFR | 7540 |

| 翌日物銀行ファンディング金利 | 1970 |

| フェデラルファンド金利 | 790 |

| 3ヵ月物短期国債(T-bills) | 130 |

| 3ヵ月LIBOR | 5 |

流動性が乏しいLIBORの実取引レートを金利指標に採用するのは適格ではなくなってきている実態がありました。

2017年11月、FCAが各通貨のLIBORパネル行と交渉した結果、20行が2021年末まで自主的にレートを呈示することに合意しました。

これによってLIBORは2021年末で廃止される可能性が極めて高くなったのです。

それでも国際市場は半信半疑であり、巨額の取引のベースになっているLIBOR廃止なんてありえない。

実際、JPモルガン・チェースやゴールドマン・サックスが中心となってSOFRの検討を進めるのを横目に、欧州勢にはLIBORを存続できないか模索する動きがありましたが、LIBORの監督機関であるFCAの姿勢は変わりませんでした。

2018年7月12日にベイリーは以下のように述べている。

金融危機以降、銀行の資金調達が銀行間市場に頼らなくなり、国際的な銀行市場が縮小した。

金利指標が銀行間の貸出金利の役割だけでなく、デリバティブズの取引に使われるようになったが、それにはリスクフリー金利が適している。

また銀行は無担保では融資しなくなっており、今後もその傾向は変わらない。

これによって、LIBOR廃止が確実なものとなり、各国は新しい金利指標の開発を競争していくことになりました。

各国RFRの開発状況

なお、この現在のRFR開発状況は以下のようになっています。

| ドル | ポンド | ユーロ | |

|---|---|---|---|

| 検討主体 | 代替参照金利委員会(ARRC) | ポンドのRFRに関するWG | RFRに関するWG |

| 設立年数 | 2014年11月 | 2015年3月 | 2017年9月 |

| 特定されたRFR | SOFR Secured Overnight Financing Rate |

SONIA Sterling Overnight Index Average |

ESTER(€STER) Euro Short-Term Rate |

| 検討状況 | 2017年6月に特定済み | 2017年4月に提言を公表し、 同年9月にコメントを募集を終了 |

2018年秋 |

| 上記RFRの性質 | 翌日物米国債レポレート | 無担保O/N物 | 無担保O/N物 |

| 運営機関(事務局) | ニューヨーク連銀(NY Fed) | イングランド銀行(BOE) | 欧州中央銀行(ECB) |

| 円 | スイスフラン | |

|---|---|---|

| 検討主体 | 日本円金利指標に関する検討委員会 | スイスフラン参照金利に関するNWG |

| 設立年数 | 2015年4月 | 2013月 |

| 特定されたRFR | TONA(TONAR) 無担保コールO/N物レート |

SARON Swiss Average Rate Overnight |

| 検討状況 | 2016年12月に特定済み | 2017年10月に提言を公表 |

| 上記RFRの性質 | 無担保コールO/N物 | 翌日物レポレート |

| 運営機関(事務局) | 日本銀行(BOJ) | SIXスイス取引所(SWX) |

引用元: 今後の行方が注目されるLIBOR改革ー金利指標改革の最近の動向ー

代替金利指標については以下をご参照ください。