目次

収益認識基準とは

いま、会計業界におけるホットトピックといえば、何と言っても”収益認識基準”ですね。

会計で最も重要な売上高の金額をどのように決定するかに関する会計基準が2018年3月にASBJより公表されました。

こちらの基準はIFRS第15号「顧客との契約から生じる収益」とのコンバージェンスを図ったものであり、売り上げの金額について国際的なスタンダードであるIFRSと日本基準に差異が生じていたために日本基準にも取り入れられることになりました。

今までの会計基準とどのように違うのかがわかりずらく、また売上高を決定する会計基準という重要トピックであることから、各企業は日々対応に追われている状況です。

収益認識基準と言っても実は2018年3月版と2020年3月版があるのをご存じでしょうか。

2018年3月30日に、我が国における収益認識に関する包括的な会計基準として、企業会計基準第29号「収益認識に関する会計基準」等を公表しましたが、内容としては当然に収益計上に関する会計処理を規定しているほかは必要最低限の注記事項のみ規定し、収益認識に関する表示および注記事項については会計基準の適用までに検討することとしていました。

その後2020年3月31日に改正企業会計基準第29号「収益認識に関する会計基準」等が公表され、当該収益認識に関する表示および注記事項について規定されることになったのです。

・ 企業会計基準第29号 収益認識に関する会計基準

・ 企業会計基準適用指針第30号 収益認識に関する会計基準の適用指針

【2020年版】

・ 改正企業会計基準第29号 収益認識に関する会計基準

・ 改正企業会計基準適用指針第30号 収益認識に関する会計基準の適用指針

開発にあっての基本的方針

連結財務諸表に関する方針

- IFRS第15号「顧客との契約から生じる収益」の基本的な原則を取り入れる

→国内外の企業間における財務諸表の比較可能性を確保することが、この収益認識を日本基準に導入した理由ですので、IFRS15の基本的な原則はすべて取り入れられています。

また、IFRS15の5ステップに基づく定めを部分的に取り入れることは困難であったことから、基本的にすべて取り入れています。 - 代替的な取扱いを追加

→これまでの日本の実務に配慮して、比較可能性を損なわせない範囲で代替的な取扱いを追加しています。

個別財務諸表に関する方針

- 基本的に連結財務諸表と同一の会計処理を定める

適用時期

収益認識基準の適用時期は、2021年4月以後に開始される事業年度から強制適用されます。

ただし、2018年4月以後に開始した事業年度から早期適用が可能となっております。

適用範囲から除外される顧客との契約

以下の会計基準で処理される取引については、収益認識基準の適用対象外になります。

- 企業会計基準第10号「金融商品に関する会計基準」の範囲に含まれる金融商品にかかる取引

- 企業会計基準第13号「リース取引に関する会計基準」の範囲に含まれるリース取引

- 保険法における定義を満たす保険契約

- 顧客または潜在的な顧客への販売を容易にするために行われる同業他社との商品または製品の交換取引

- 金融商品の組成または取得において受け取る手数料

- 日本公認会計士協会 会計制度委員会報告第15号「特別目的会社を活用した不動産の流動化に係る譲渡人の会計処理に関する実務指針」の対象となる不動産の譲渡

- 資金決済に関する法律における定義を満たす暗号資産および金融商品取引法における定義を満たす電子記録移転権利に関連する取引

収益認識の5ステップ

基本となる原則

約束した財またはサービスの顧客への移転を当該財またはサービスと交換に企業が権利を得ると見込む対価の額で描写するように、収益を認識する

収益認識の5ステップ

STEP1:顧客との契約の識別

STEP2:契約における履行義務(収益認識の単位)の識別

STEP3:取引価格の算定

STEP4:契約における履行義務への取引価格の配分

STEP5:履行義務を充足した時に、または充足するにつれて収益を認識

従前の収益認識との違い

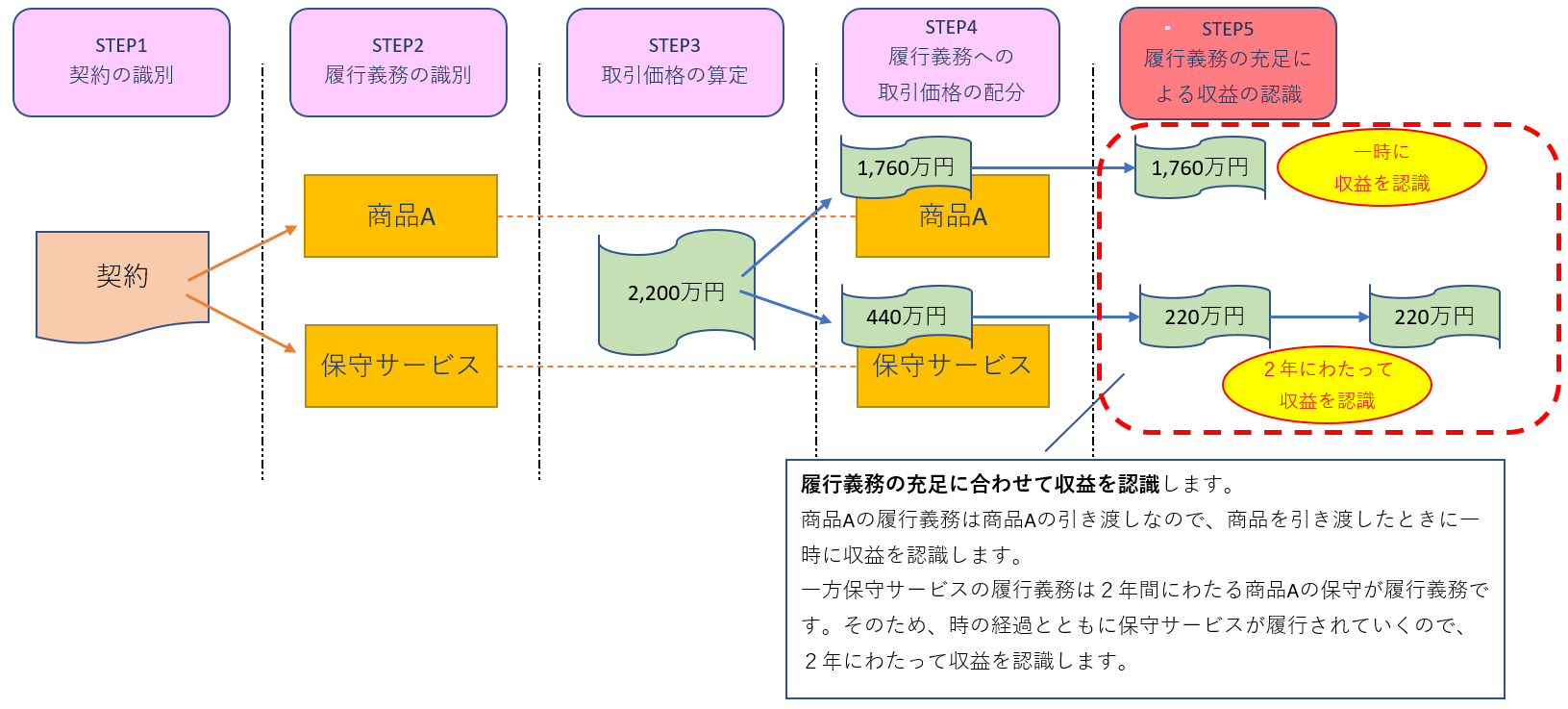

ここで会計処理のイメージを持つために、具体例を用いて、従前の収益認識と収益認識基準による収益認識の違いについてみてみましょう。

商品Aは通常販売価格が2,000万円、2年間の商品Aの保守サービスが総額500万円。ただし、商品Aと2年間の保守サービスを同時に契約した場合には300万円の値引き(商品Aの契約書に値引きを含める)を行い、セットで2,200万円で販売。

従来の収益認識

従来は契約書単位で収益を認識しており、商品Aの販売と保守サービスは別の契約書で契約されるケースがほとんどですので、それぞれの契約額で売り上げを認識してました。

今回のケースでは商品Aの販売で2,000万円から値引きを考慮して1,700万円の売り上げ。

また保守サービスでは500万円の売り上げ。ただし保守サービスについては2年契約ですので、1年あたり250万円の売り上げを計上しています。

収益認識基準の収益認識

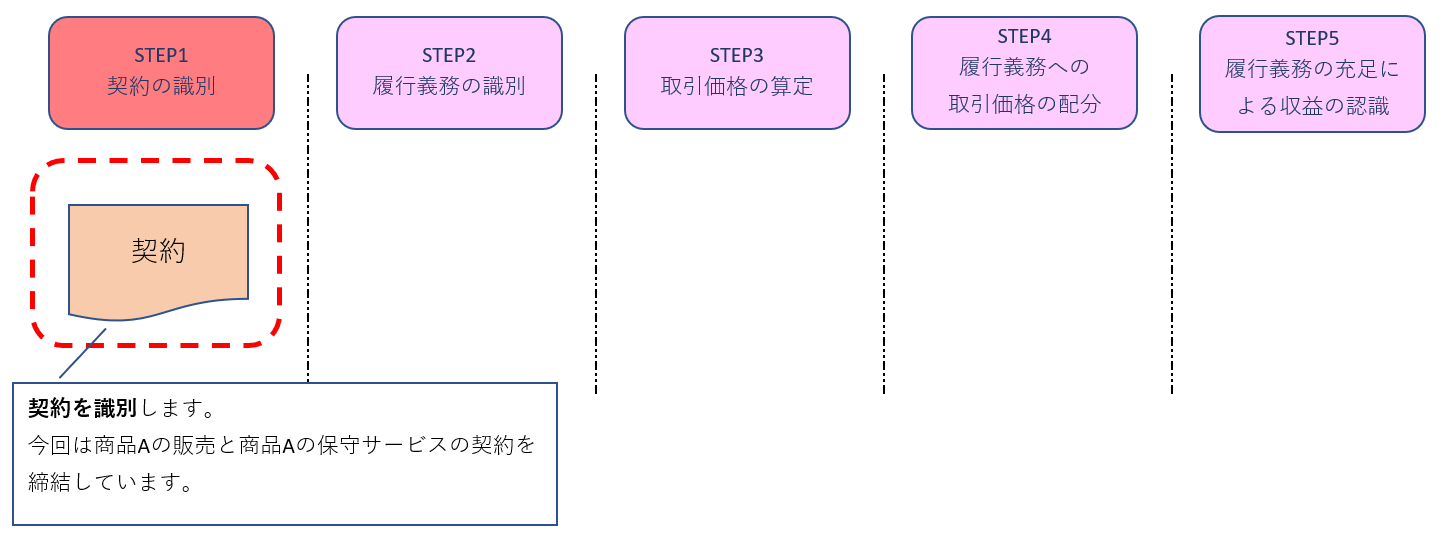

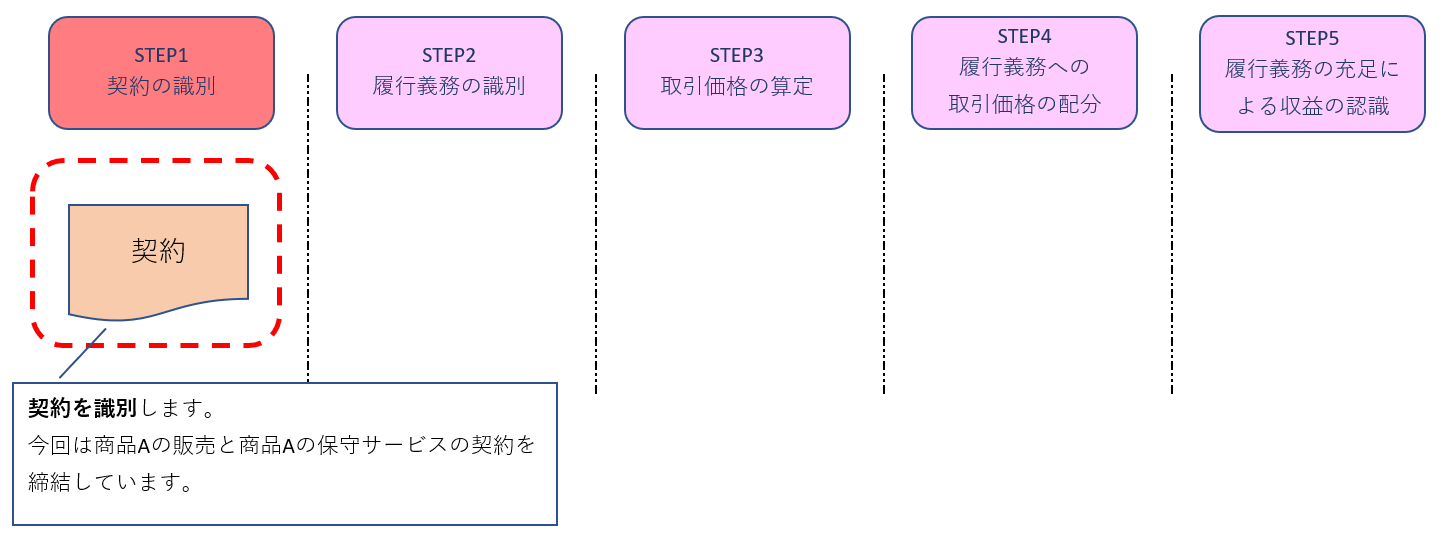

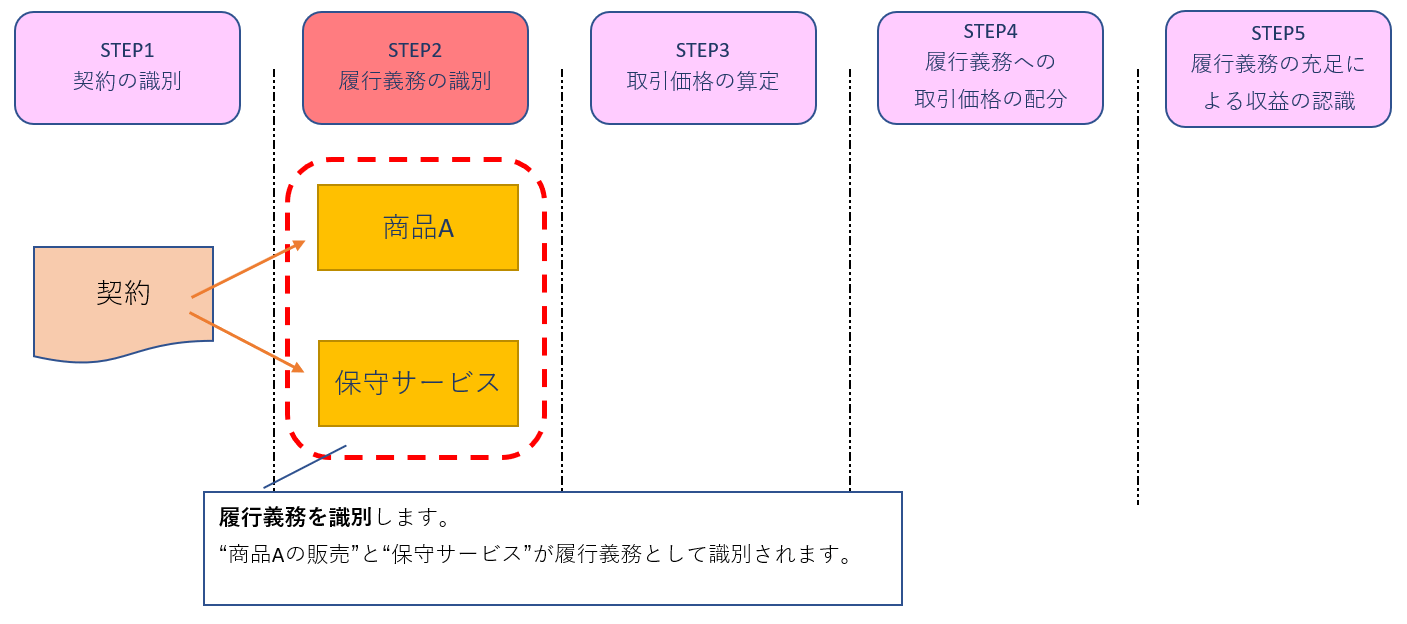

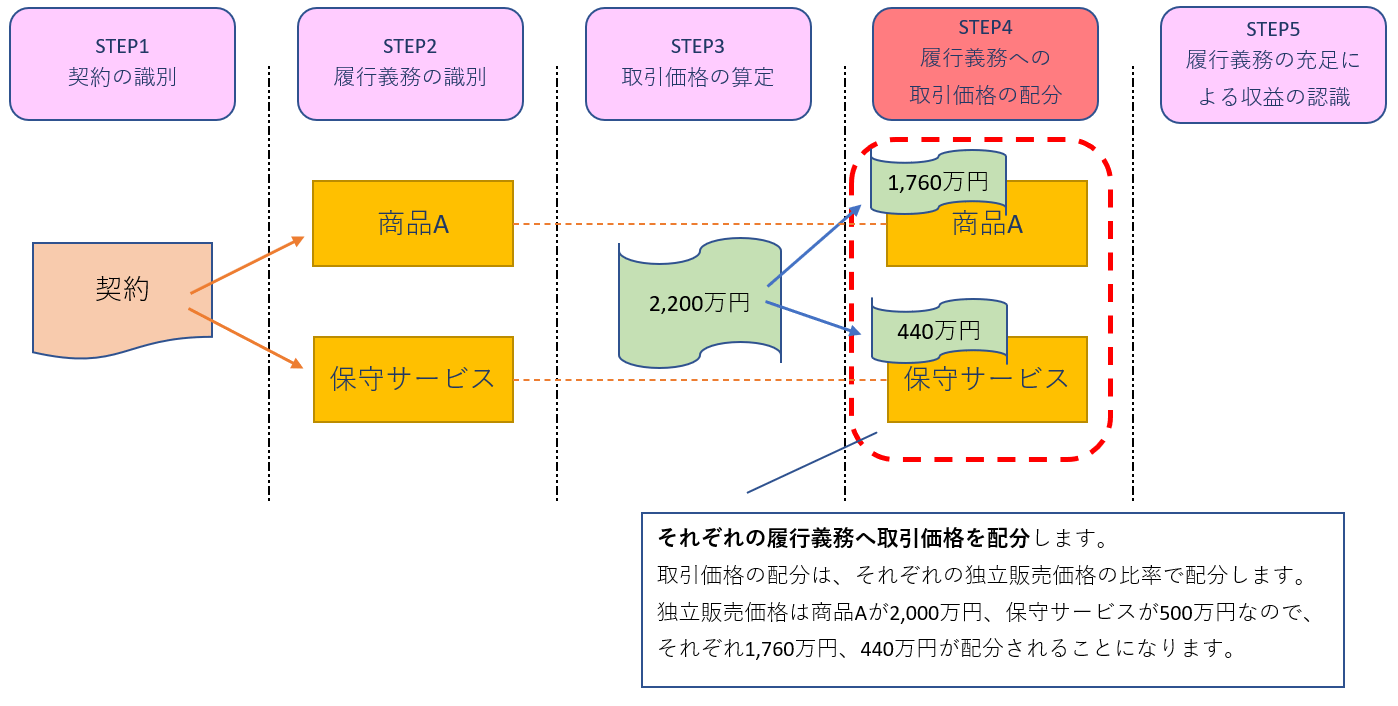

まずSTEP1「顧客との契約の認識」を行います。

今回のケースですと、一つの契約として「商品Aの販売」「保守サービス」が含まれています。

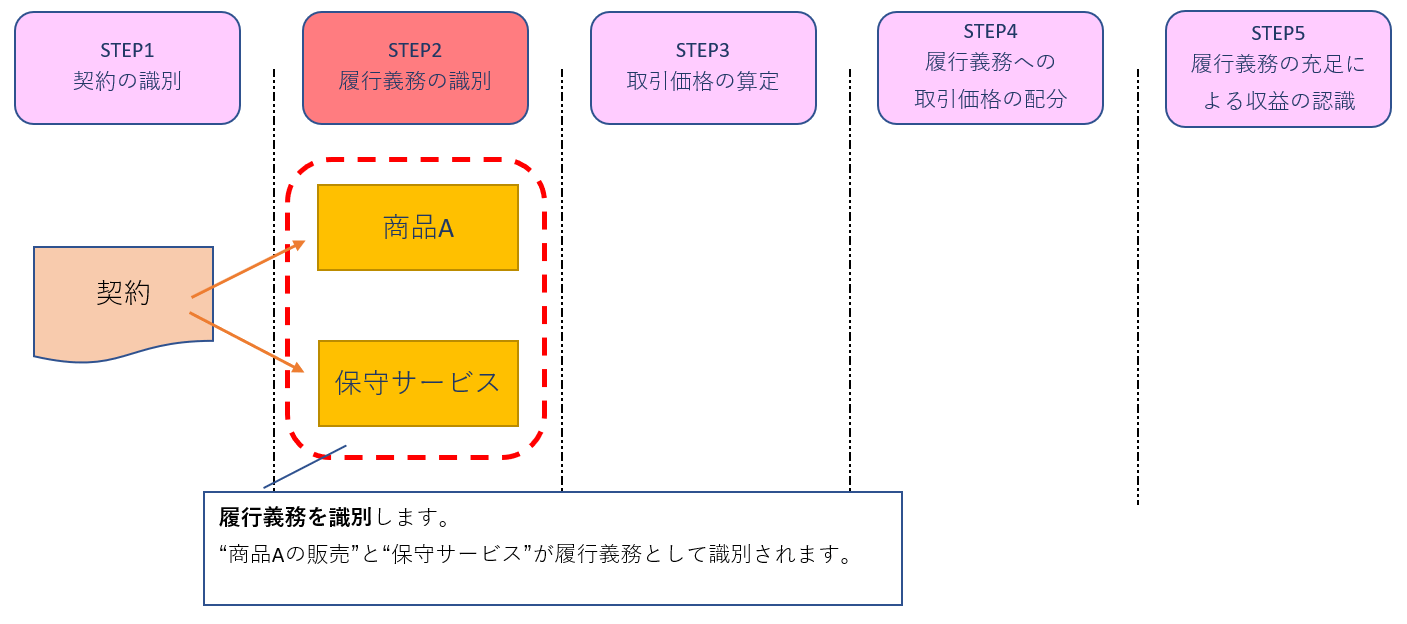

STEP2「契約における履行義務(収益認識の単位)の識別」については、今回履行義務として「商品Aの販売」「保守サービス」が識別されます。

必ずしも契約書単位で収益を認識する必要がないことがポイント!

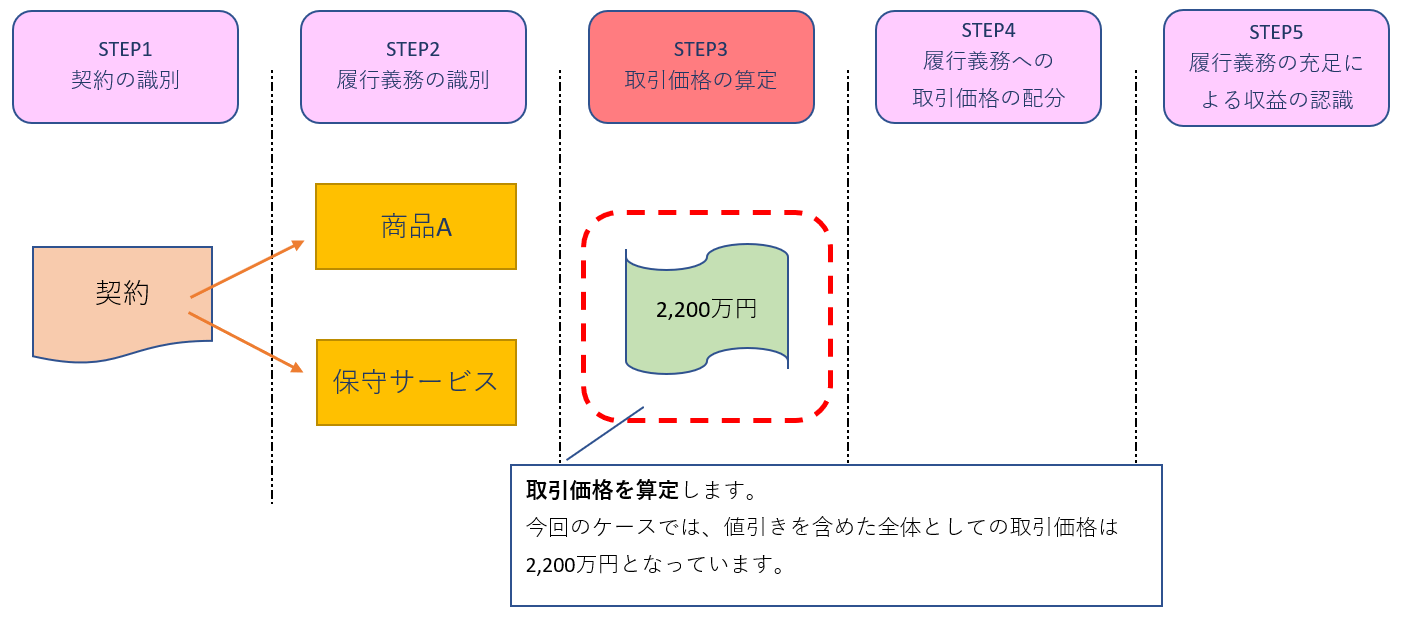

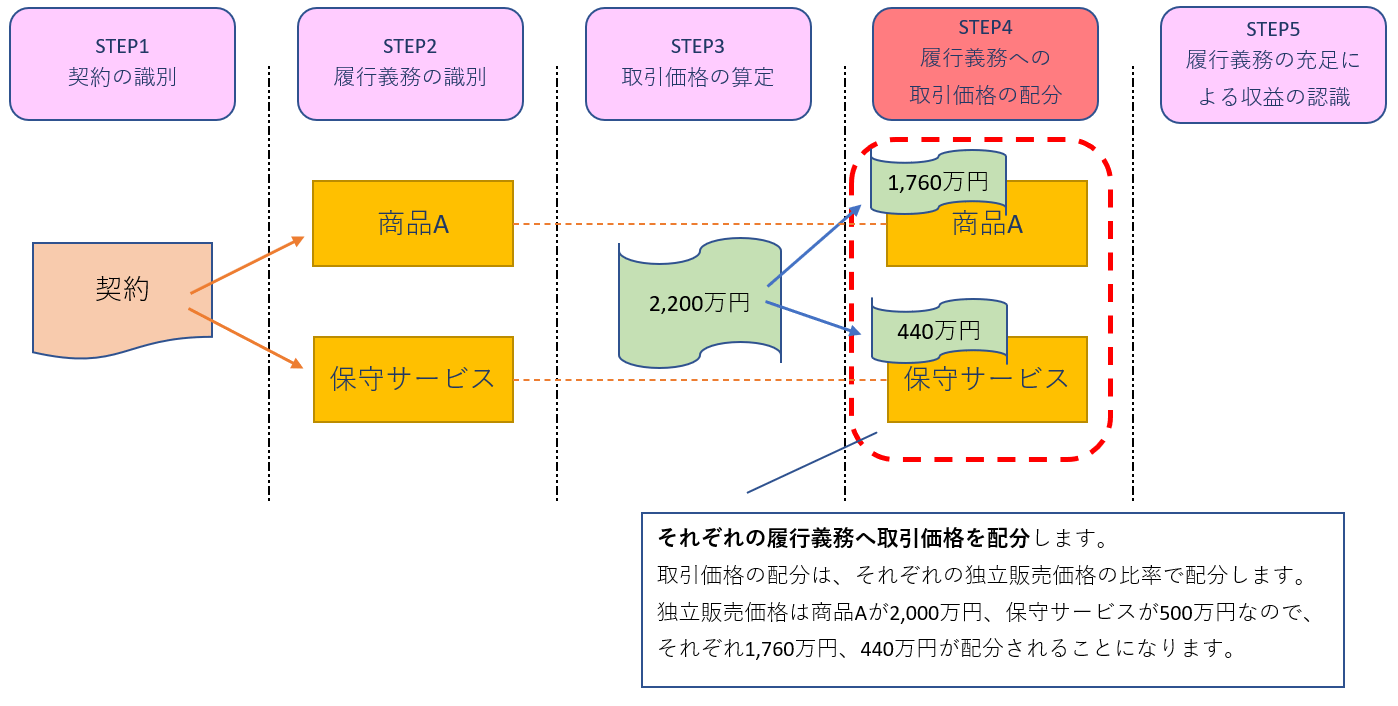

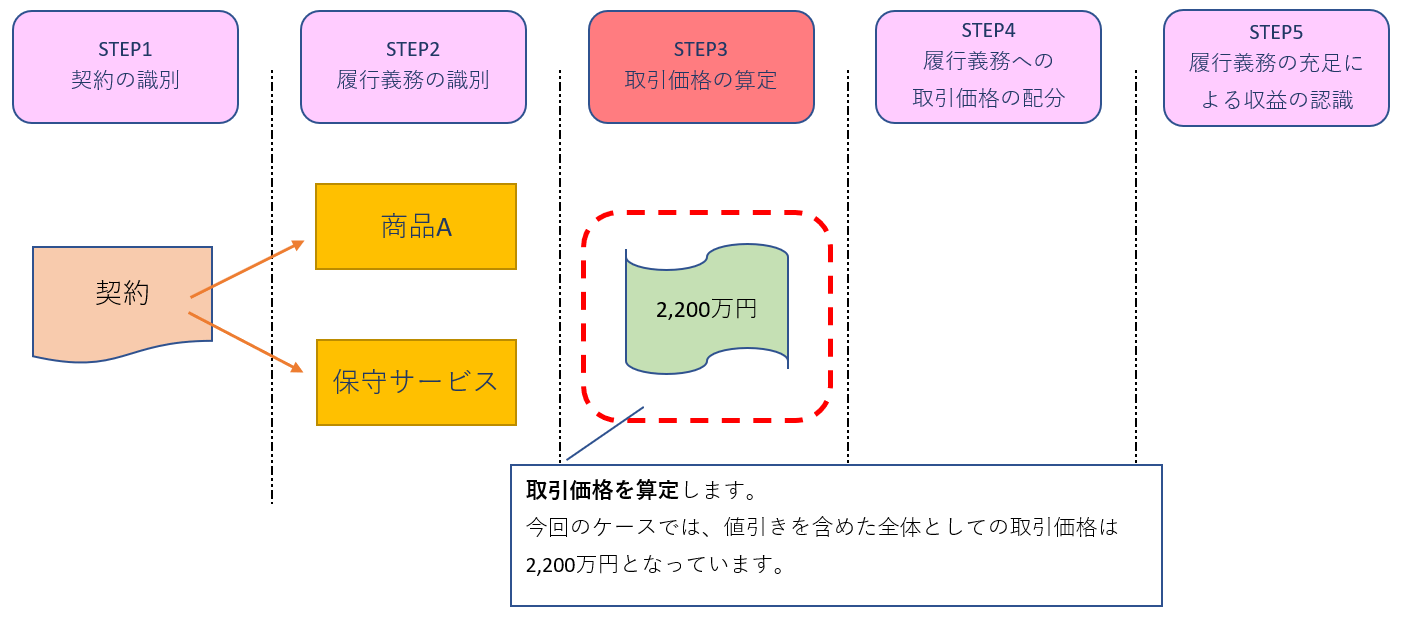

STEP3「取引価格の算定」として全体として取引価格が2,200万円と算定されます。

STEP4「履行義務への取引価格の配分」では、独立販売価格の比率で配分するため、2,200万円を商品Aの独立販売価格2,000万円、保守サービスの独立販売価格500万円の比で配分し、商品Aには1,760万円、保守サービスには440万円が配分されます。

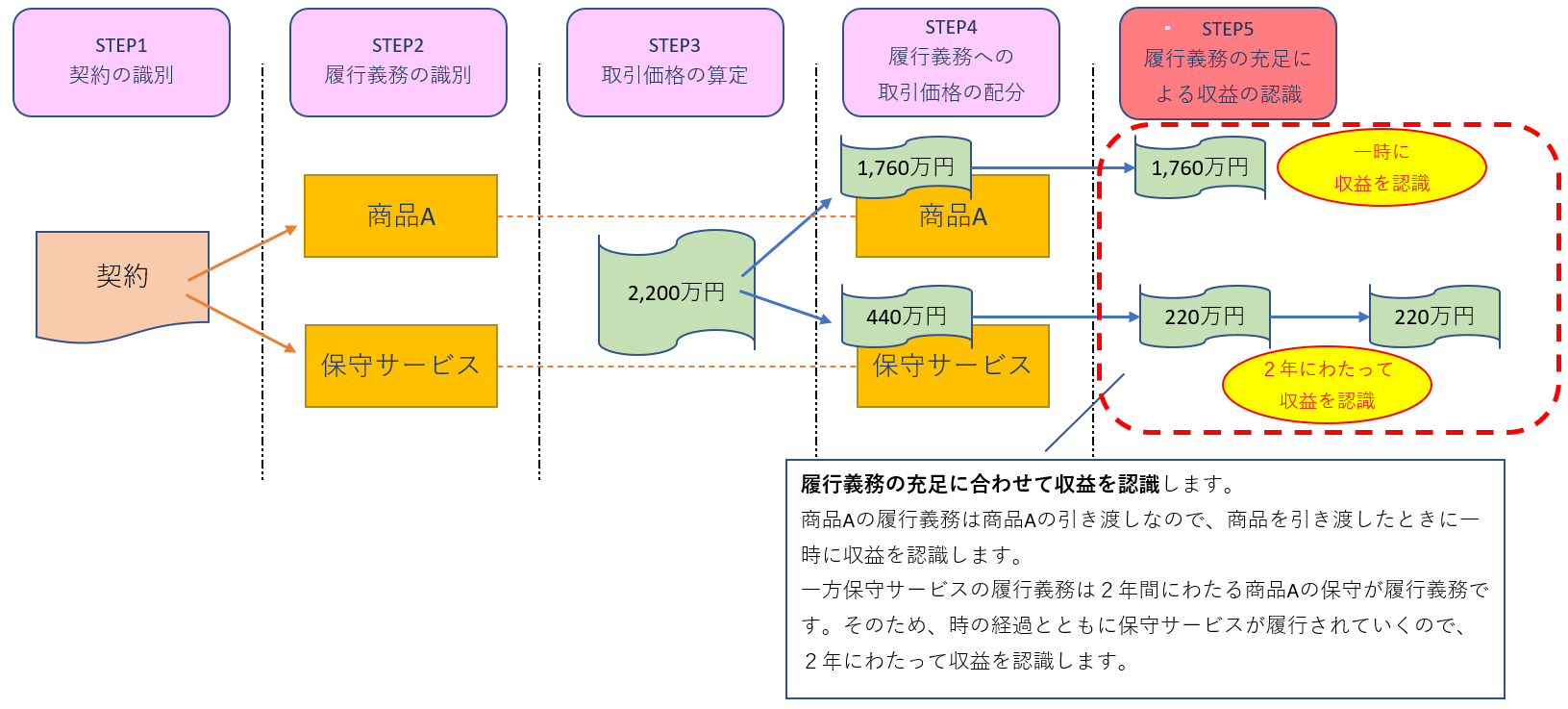

最後にSTEP5「履行義務の充足による収益の認識」では、履行義務を充足するにつれて収益を認識していきます。

商品Aについては、引き渡しにより収益が発生するので、引き渡し時に1,760万円が認識されます。

保守サービスについては、保守を行うにしたがって、2年間かけて440万円が認識されることになります。

STEP1:顧客との契約の識別

※いま自分がどの部分にいるのかを見失わないように、先ほどの設例で使った画像をそれぞれ貼付しておきます。

ステップ1では顧客との契約を識別します。

まず”顧客”とはだれなのか、そして「顧客との契約」の5つの要件を満たすかどうかを判定します。

顧客との契約

顧客:対価と交換に企業の通常の営業活動により生じたアウトプットである財またはサービスを得るために当該企業と契約した当事者

契約:法的な強制力のある権利及び義務を生じさせる複数の当事者間における取り決め

「顧客との契約」は次の5つの要件をすべて満たす必要があります(基準第19項)。

- 当事者が、書面、口頭、取引慣行等により契約を承認し、それぞれの義務の履行を約束していること

- 移転される財またはサービスに関する各当事者の権利を識別できること

- 移転される財またはサービスの支払い条件を認識できること

- 契約に経済的実質があること(すなわち、契約の結果として、企業の将来キャッシュ・フローのリスク、時期または金額が変動すると見込まれること)

- 顧客に移転する財またはサービスと交換に企業が権利を得ることとなる対価を回収する可能性が高いこと

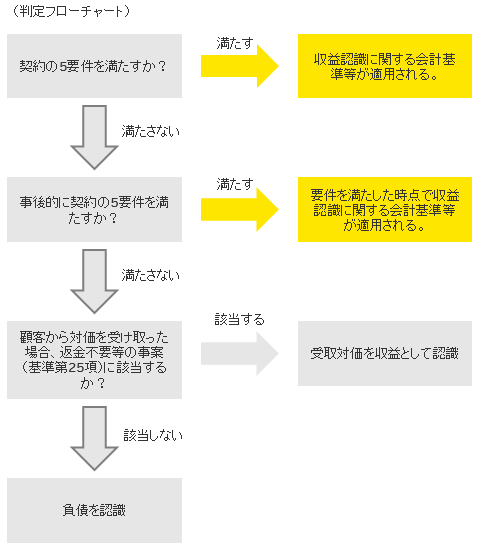

なお、顧客との契約が当契約締結時点で識別要件を満たさない場合には、事後的に識別要件を満たした時点で収益認識基準を適用します(基準第24項)。

契約の識別要件を満たさないものの顧客から対価を受け取った時、次のいずれかに該当する場合には、収益を認識することになります(基準第25項)。

- 財又はサービスを顧客に移転する残りの義務がなく、約束した対価のほとんどすべてを受け取っており、顧客への返金は不要であること

- 契約が解約されており、顧客から受け取った対価の返金は不要であること

上記のいずれの場合にも該当しない場合、上記のいずれかに該当するまで又は契約の識別要件が満たされるまで、顧客から受け取った対価は、将来に財又はサービスを移転する義務又は対価を返金する義務として、負債として認識することになります(基準第26項)。

以上を整理すると、以下のようなフローチャートになります。

引用元: EY【企業会計ナビ 収益認識第2回:顧客との契約を識別する】

契約の結合

同一の顧客(当該顧客の関連当事者も含む)と同時、または、ほぼ同時に締結した複数の契約が、以下の要件のいずれかに該当する場合には、結合して単一の契約とみなして処理します(基準第27項)。

例えば、上記設例のような商品の販売契約と保守サービス契約を同時に締結するようなケースが該当します。

- 同一の商業的目的を有するものとして交渉されたこと

- 1つの契約で支払われる対価の額がほかの契約の価格や履行により影響を受けること

- 複数の契約において約束した財またはサービスが単一の履行義務となること

従前の実務では契約単位で収益認識しており、複数の契約ベースで収益を認識することはありませんでしたので注意が必要です!

契約の変更

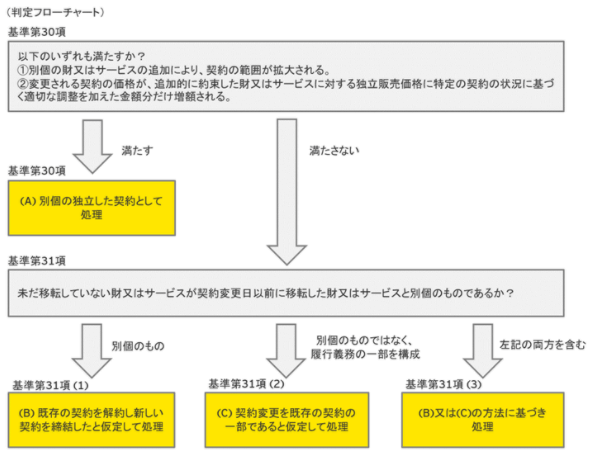

顧客と締結した契約について、契約の範囲や価格を変更した場合の規定がこちらです(基準第30項、31項)。

契約の当事者が承認した契約の範囲や価格(またはその両方)の変更がされた場合には、以下のフローチャートに沿って処理することになります。

ここでは代替的な取り扱いが設けられており、詳細は”こちら”をCheck!

引用元: EY【企業会計ナビ 収益認識第2回:顧客との契約を識別する】

(A)は、契約の範囲が拡大し、またその分契約額も増額されているケースですので、新たな契約をしたように会計処理を行います。

(B)は、新たな契約とは言えないが、既契約のサービスとは異なるサービスを提供するケースですので、この場合は既存の契約を一度解約して、新たな契約をスタートさせたとして会計処理(将来に向かって影響を反映)を行います。

(C)は、既存の契約の範囲が少し拡大するが金額はそのままのケースなどが該当し、既存の契約の範囲での変更ですので、既存契約の一部であると仮定して会計処理(変更時に累積的な影響を反映)を行います。

なお、変更が承認されたが価格の変更が決定されていない場合には、変動対価の定めに従うことになります。

STEP2:契約における履行義務(収益認識の単位)の識別

STEP1で「顧客との契約」が識別されたら、次はその「顧客との契約」に収益を識別する単位である履行義務がいくつ含まれているかを識別します。

この履行義務の識別は、収益認識のタイミングに影響を与えるため慎重に行う必要があります。

履行義務:顧客との契約において、次のいずれかを顧客に移転する約束

①A.別個の財又はサービス(あるいは、B.別個の財又はサービスの束)

②C.一連の別個の財又はサービス(特性が実質的に同じであり、顧客への移転のパターンが同じである複数の財またはサービス)

Aの別個の財又はサービスは、例えば商品Aと商品Bを購入するケースです。それぞれ別々に履行義務が識別できます。

続いてBの別個の財又はサービスの束は、例えば住宅メーカーで注文住宅を契約するケースです。

契約の内容には、設計料であったり、建築材料コストであったり、インテリアコーディネート料であったりと、様々な財又はサービスが束になって履行義務となっているため、こちらは一つの束として識別します。

最後のCの一連の別個の財又はサービスは、毎日の清掃サービスが該当します。

毎日清掃サービスをしますが、一日単位で契約しているわけではなく、1年間の清掃サービスとして契約しています。

そのため一連の清掃サービス業務を履行義務として識別できます。

別個の財又はサービス

財又はサービスが以下の2つの要件をいずれも満たす場合には、それぞれ別個の財又はサービスとして認識します(基準第34項)。

ここでは代替的な取り扱いが設けられており、詳細は”こちら”をCheck!

| 別個の財又はサービスの要件 | 検討ポイント |

|---|---|

| 財又はサービスが別個のものとなる可能性があること (基準第34項(1)) |

‣単独で顧客が便益を享受できるか ‣顧客が容易に利用できる他の資源を組み合わせて顧客が便益を享受できるか |

| 財又はサービスを顧客に移転する約束が、契約の観点において別個のものであること(ほかの約束と区分して識別できること) (基準第34項(2)) |

‣区分して識別できない要因: a.結合後のアウトプットに統合する重要なサービスを提供 b.著しく修正または顧客仕様 c.高い相互依存性や相互関連性 |

なお、財又はサービスが別個のものではない場合には、別個の財又はサービスの束を識別するまで、当該財又はサービスをほかの約束した財又はサービスと結合します。

複数の異なる顧客との工事契約における契約の結合について代替的な取り扱いが設けられており、詳細は”こちら”をCheck!

例えばココイチのカレーをネット注文したとします。ココイチは履行義務として注文を受けたカレーを作ること、そしてカレーを顧客に届ける2つの履行義務が識別することになります。ここで商品(カレー)の支配の移転と出荷・配送活動(顧客に届けること)は別個の履行義務として識別すべきですが、当該出荷・配送活動を、商品等を移転する約束を履行するための活動として処理し、別個の履行義務として認識しないことができる代替的な取扱いが設けられています。

代替的な取り扱いの詳細は”こちら”をCheck!

一連の別個の財又はサービス

契約の中に別個の財又はサービスが複数含まれている場合でも、以下の2つの要件のいずれも満たす場合には、別個の財又はサービスのそれぞれを履行義務として識別するのではなく、まとめて単一の履行義務として識別します。

| 顧客への移転パターンが同一である要件 | 検討ポイント |

|---|---|

| 一連の別個の財又はサービスのそれぞれが、一定の期間にわたり充足される履行義務の要件を満たすこと (基準第33項(1)) |

一定の期間にわたり充足される履行義務の要件 (以下のいずれかを満たす場合) ・企業が義務を履行するにつれて顧客が便益を享受 ・企業の義務の履行により資産が生じるか資産価値が増加し、当該資産を顧客が支配 ・以下の両方を満たす ‣義務の履行により転用不可の資産が生じる ‣義務の履行完了部分について、対価を享受する強制力のある権利を有する |

| 一連の別個の財又はサービスのそれぞれに、履行義務の充足に係る進捗度の見積りに同一の方法が使用されること (基準第33項(2)) |

STEP3:取引価格の算定

契約により全体として収益認識する金額を算定します。いくら売上として計上できるかということですね。

取引価格:財又はサービスへの移転と交換に企業が権利を得ると見込む対価の額

・第三者のために回収する金額(消費税等)は除く

・取引価格を算定する際は、財又はサービスが契約に従って顧客に移転されると仮定するため、契約の取り消し、更新、または変更はないものと仮定(基準第49項)

取引価格を算定する際に影響を考慮すべきものとして、以下が挙げられます。

例えば、販売奨励金(販売代理店に支払うリベートなど)は顧客に支払われる対価として取引価格から減額されますので、今まで販売奨励金を販売費および一般管理費として処理していた場合には、収益が減額されることになります。

そして、これらを考慮した取引価格は、必ずしも契約書に記載された価額と一致するとは限りません。

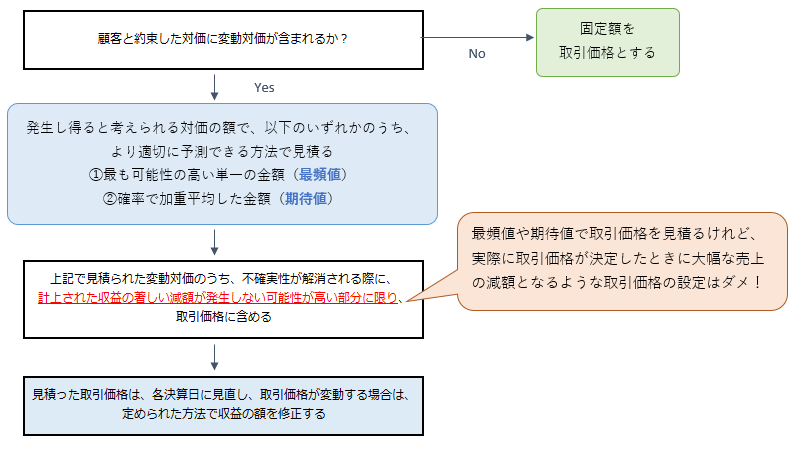

1.変動対価

変動対価:顧客と約束した対価のうち変動する可能性がある部分(基準第49項)

ex)値引き、リベート、返金、インセンティブ、業績に基づく割増金、ペナルティー等

顧客と約束した対価に、変動する可能性のある部分(変動対価)が含まれる場合は、財又はサービスの移転と交換に企業が権利を得ることとなる対価の額を見積ります。

変動対価の見積方法としては、最頻値法または期待値法で見積ります。

また、変動対価の見積りについては、決算時に見直し、もし変動対価が変動する場合には、(見積りの変更として将来に向かって)収益の額を修正します。

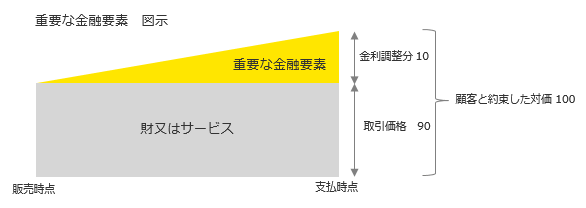

2.契約における重要な金融要素

顧客との契約に重要な金融要素が含まれる場合は、約束した対価の額に含まれる金利相当分の影響を調整します。

ただし、財又はサービスを顧客に移転する時点と顧客が支払いを行う時点の間が1年以内と見込まれる場合は、上記の調整を行わないことができます。

例えば、通常は顧客に販売価格100万円で製品を販売するが、もしいま現在支払いを行えば10万円値引きをして90万円で製品を販売するケースで考えてみます。

値引きの10万円部分に金利調整の性格があると認められれば、販売時点での取引価格は90百万円で収益計上し、値引きの10万円部分は代金受け取りまでの期間で「受取利息」として計上することになります。

引用元: EY【企業会計ナビ 収益認識第4回:取引価格を算定する】

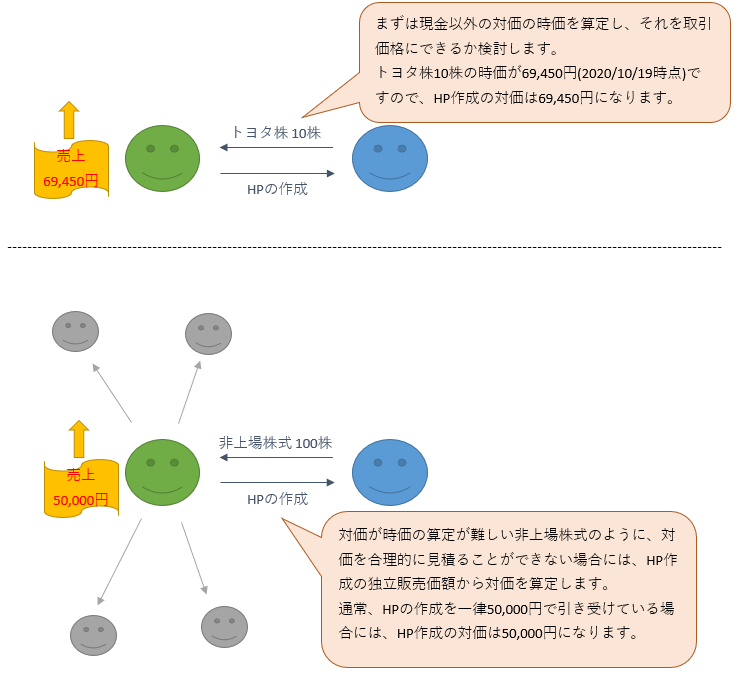

3.現金以外の対価

約束した対価を現金以外(例えば、株式、材料、設備または労働)で受け取る場合は、現金以外の対価について時価により算定します(基準第59項)。

また、現金以外の対価の時価を合理的に見積ることができない場合には、当該対価と交換に顧客に約束した財又はサービスの独立販売価額を基礎として対価を算定することになります(基準第60項)。

具体例を挙げると、HP作成の対価として株式を受領するケースがあります。

その受け取る株式がトヨタ株のように時価が合理的に算定できる場合には受け取る株式の時価を財又はサービスの対価とします。

一方、受け取る株式が非上場株式で時価が合理的に算定できないようなケースでは、顧客に約束した財又はサービスの独立販売価額を算定することになります。

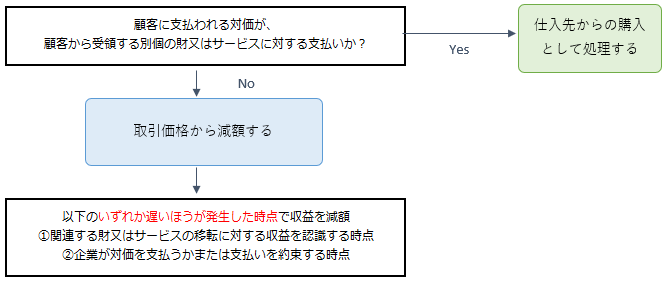

4.顧客に支払われる対価

顧客に対して支払われる対価は、顧客から受領する別個の財又はサービスと交換に支払われるものである場合を除き、取引価格から減額します。

顧客に支払われる対価は、企業が顧客に対して支払う又は支払うと見込まれる現金の額や、顧客が企業に対する債務額に充当できるものの額を含みます(基準第63項)。

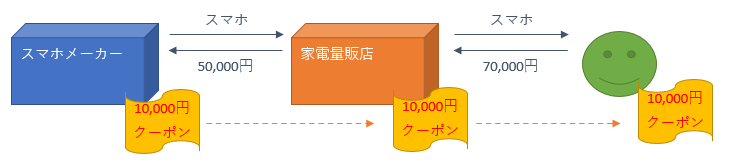

上記例のように、家電量販店が最終消費者にスマホを販売する際に、家電量販店で使える10,000円クーポンを付与するが、その負担をスマホメーカーがするケースを考えてみます。

顧客(家電量販店)に対して支払われる対価(クーポン)が、販売促進に使われている場合には取引価格から減額するため、取引価格は50,000円-10,000円=40,000円になります。

なお、例えば10,000円の支払いが別個の財又はサービスに対するものである場合は、仕入れ先からの購入として処理することになります。

つまり、別個の財又はサービスに対するもの⇒履行義務が別⇒収益認識も別、になります。

そのため、別個の財又はサービスに対するものでない場合には、同じ履行義務に対するものであるので、収益からの減額。それ以外の場合には、仕入れ先からの購入として処理することになります。

STEP4:契約における履行義務への取引価格の配分

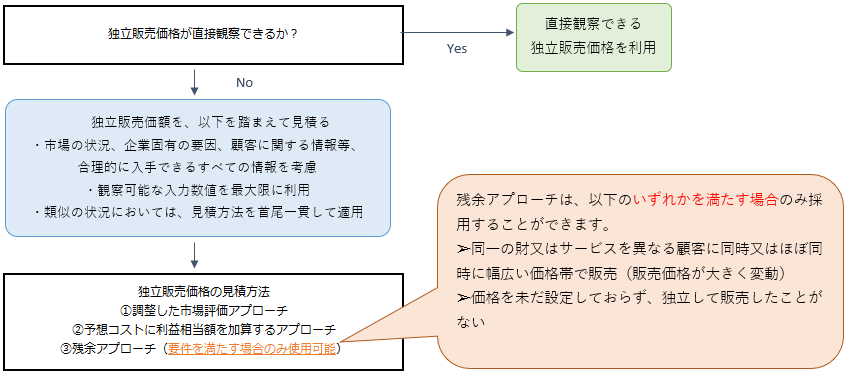

STEP2で履行義務を識別し、STEP3で取引価格を算定したら、次はSTEP4で取引価格をその履行義務に割り当てます。

契約に複数の履行義務(収益を認識する単位)が含まれる場合は、独立販売価格の比率に基づき、識別したそれぞれの履行義務に取引価格を配分します。

ここでは代替的な取り扱いが設けられており、詳細は”こちら”をCheck!

独立販売価格:財又はサービスを独立して企業が顧客に販売する場合の価格

独立販売価格が直接観察できるならそれを利用するし、できないのであれば合理的に見積ることになります。

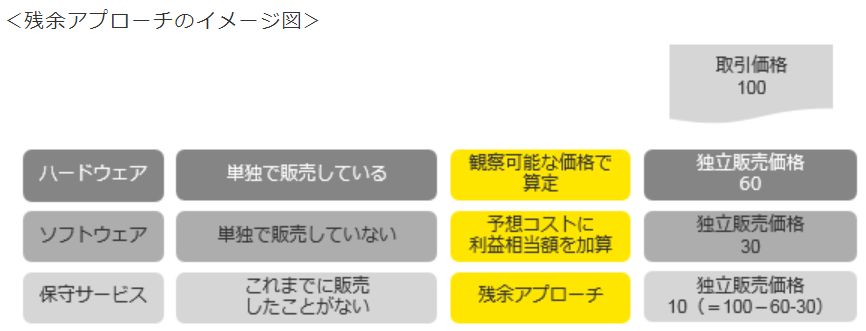

合理的な見積方法として、以下の3つが認められていますが、残余アプローチを採用するには要件を満たす必要があります。

残余アプローチの採用には代替的な取り扱いが設けられており、詳細は”こちら”をCheck!

独立販売価格の見積方法

| 手法 | 内容 |

|---|---|

| 調整した市場評価アプローチ | 財又はサービスが販売される市場を評価して、顧客が支払うと見込まれる価格を見積る方法 |

| 予想コストに利益相当額を加算するアプローチ | 履行義務を充足するために発生するコストを見積り、当該財又はサービスの適切な利益相当額を加算する方法 |

| 残余アプローチ | 契約における取引価格の総額から契約において約束した他の財又はサービスについて観察可能な独立販売価格の合計額を控除して見積る方法 |

引用元: EY【企業会計ナビ 収益認識第5回:履行義務への取引価格の配分】

残余アプローチは、取引価格から他の財又はサービスの独立販売価格を控除して求める、いい加減な見積方法ですので、残余アプローチを採用するには一定の要件があります。

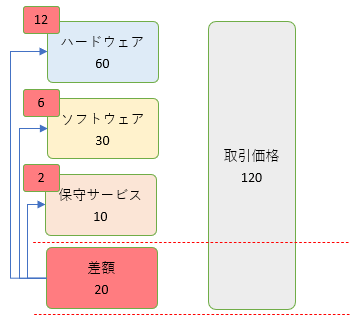

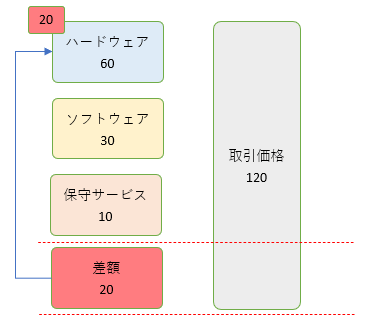

値引きの配分

契約における財又はサービスの独立販売価格の合計額が、当該契約の取引価格を超える場合は、当該差額を顧客への値引きとして履行義務に配分します。

原則的な処理

値引きをすべての履行義務に比例配分

例外的な処理

値引き全体を特定の履行義務に配分

以下のすべての要件を満たす場合には、例外的な処理を行うことができます。

1.通常、契約における別個の財又はサービス(または別個の財又はサービスの束)のそれぞれを独立で販売していること

2.通常、別個の財又はサービスのうち一部を束にしたものについても、それぞれの束に含まれる財又はサービスの独立販売価格から値引きして販売していること

3.2の値引きが、当該契約の値引きとほぼ同額であり、それぞれの束に含まれる財又はサービスは評価することにより、当該契約の値引き全体がどの履行義務に対するものかについて観察可能であること

変動対価の配分

契約に変動対価が含まれる場合は、変動対価およびその事後的な変動を履行義務に配分します。

原則的な処理

変動対価をすべての履行義務に比例配分

例外的な処理

変動対価のすべてを1つの履行義務、あるいは、単一の履行義務として識別された一連の別個の財又はサービスの中の1つの別個の財又はサービスに配分

以下のすべての要件を満たす場合には、例外的な処理を行うことができます。

1.変動性のある支払いの条件が、当該履行義務を充足するための圧胴や別個の財又はサービスを移転するための活動に個別に関連していること

2.契約における履行義務及び支払い条件のすべてを考慮した場合、変動対価の額のすべてを当該履行義務あるいは当該別個の財又はサービスに配分することが、企業が権利を得ると見込む対価の額を描写すること

STEP5:履行義務を充足した時に、または充足するにつれて収益を認識

STEP5では個々の履行義務について、どのように、また、いつ収益を認識するのかを決定します。

ここでのポイントは、契約において顧客とどのような約束をしているかということです。(従前の実務のように商品販売契約なのか、役務提供契約なのか、といった契約種類によって判断するのではありません)

以下に記載した、一定の期間にわたり充足される履行義務の要件のいずれか一つにでも該当する場合には、一定の期間にわたり充足されるものとして、一定期間にわたって収益を認識します。

一方、要件をいずれも満たさない場合には、資産に対する支配が顧客に移転した一時点で認識することになります。

期間がごく短い工事契約及び受注制作のソフトウエアについては代替的な取り扱いが設けられており、詳細は”こちら”をCheck!

船舶による運送サービスについては代替的な取り扱いが設けられており、詳細は”こちら”をCheck!

1.企業が顧客との契約における義務を履行するにつれて、顧客が便益を享受すること

例:清掃サービス、輸送サービス

2.企業が顧客との契約における義務を履行することにより資産が生じる又は資産の価値が増加し、当該資産が生じる又は当該資産の価値が増加するにつれて、顧客が当該資産を支配すること

例:清掃サービス、輸送サービス

3.次の要件のいずれも満たすこと

①企業が顧客との契約における義務を履行することにより、別の用途に転用することができない資産が生じること

②企業が顧客との契約における義務の履行を完了した部分について、対価を収受する強制力のある権利を有していること

例:一部のコンサルティング・サービス

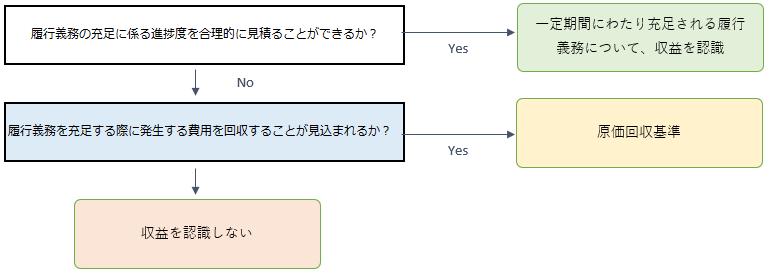

履行義務の充足に係る進捗度

一定の期間にわたり充足される履行義務の場合、履行義務の充足に係る進捗度を見積り、当該進捗度に基づき一定の期間にわたり収益を認識します。

履行義務の充足に係る進捗度を合理的に見積ることができる場合にのみ、一定の期間にわたり充足される履行義務について収益を認識します(基準第44項)。すなわち、進捗度を合理的に見積れない場合には収益を認識することはできません。

ただし、進捗度を合理的に見積れなくても発生費用の回収が見込まれる場合には、進捗度の合理的な見積りが可能になるまで回収が見込まれる費用の額で収益を認識するという、原価回収基準によることになります(基準第45項)。

ここでは代替的な取り扱いが設けられており、詳細は”こちら”をCheck!

進捗度を見積る際の留意事項は以下の通りです。

- 単一の方法で履行義務の充足に係る進捗度を見積り、類似の履行義務及び状況に首尾一貫した方法を適用する

- 履行義務の充足に係る進捗度は、各決算日に見直し、当該進捗度の見積りを変更する場合には、会計上の見積りの変更として処理する(つまり、将来に向かって修正)

一時点で充足される履行義務

一時点で充足される履行義務の場合、資産(約束した財又はサービス)に対する支配を顧客に移転することにより履行義務が充足されるときに、収益を認識します。

資産に対する支配:資産の使用を指図し、資産からの残りの便益のほとんどすべてを享受する能力

支配の移転の指標として、以下が例示されています。ただし、あくまでこの指標は例示ですので、実務では資産に対する支配の移転に関する要素を総合的に判断する必要があります。

- 企業が顧客に提供した資産に関する対価を収受する現在の権利を有していること

- 顧客が資産に対する法的所有権を有していること

- 企業が資産の物理的占有を移転したこと

- 顧客が資産の所有に伴う重大なリスクを負い、また、経済価値を享受していること

- 顧客が資産を検収したこと

ここでは代替的な取り扱いが設けられており、詳細は”こちら”をCheck!

本人と代理人の区分

企業会計原則では、費用及び収益は原則として総額で表示する、と定められていますが、具体的な判断基準等までは定められていませんでした。

また、実務対応報告第17号「ソフトウェア取引の収益の会計処理に関する実務上の取扱い」において、一連の営業過程における仕入及び販売に関して通常負担すべきさまざまなリスク(瑕疵(かし)担保、在庫リスクや信用リスクなど)を負っていない場合には、収益の総額表示は適切でない、という考え方が示されていましたが、包括的な会計基準はありませんでした。

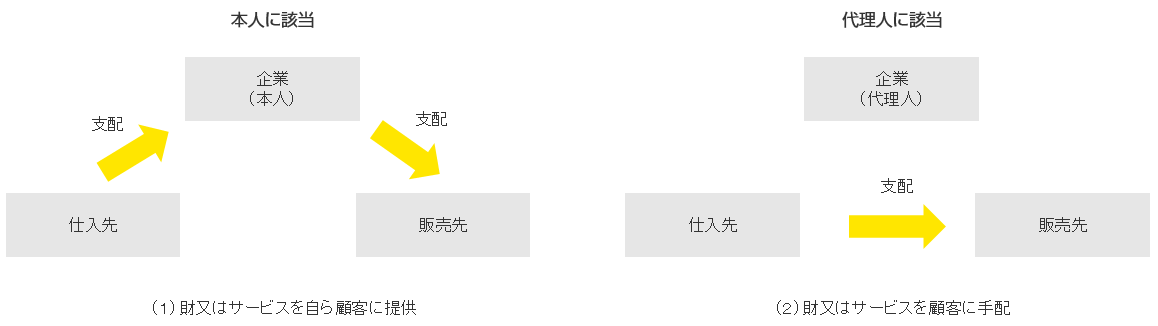

収益認識に関する会計基準等では、企業が本人に該当する場合と代理人に該当する場合で履行義務が異なることから、企業が本人か代理人かのいずれに該当するか判断し、収益を総額で表示するか純額で表示するかを定めています。

本人として取引する場合には収益を総額で計上し、代理人として取引する場合には収益を純額で計上することになりますので、重要な論点といえます。

顧客との約束が、財又はサービスを企業が自ら提供する履行義務である場合には「本人」と判定され、財又はサービスがほかの当事者によって提供されるように企業が手配する履行義務である場合には「代理人」として判定されます。

この判定をする際のポイントとしては、財又はサービスが顧客に提供される前に、企業が当該財又はサービスを支配しているか否かということ。

支配している場合には、顧客にその財又はサービスを企業が自ら提供する履行義務があるので「本人」と判定され、支配していない場合には、顧客がその財又はサービスを受け取れるように手配する履行義務があるので「代理人」として判定されます。

財又はサービスが顧客に提供される前に支配しているかどうかの指標

実務上、支配の有無の判断は困難なケースが多くありますが、適用指針第47項では”支配の指標”として以下を規定しており参考になりますので、企業が本人か代理人かの区分が困難なケースでは検討してみましょう。

- 契約履行の主たる責任

企業が財又はサービスを提供するという約束の履行に対して主たる責任を有していること

例:商品について顧客の仕様を満たしていることに責任がある - 在庫リスク

財又はサービスを顧客に提供される前に、あるいはその支配が顧客に移転した後において、企業が在庫リスクを有していること

例:顧客が返品の権利を有している - 価格設定の裁量権

財又はサービスの価格の設定において企業が裁量権を有していること

例:顧客への販売価格を自由に決定できたり、値引きできる

旅行代理店が航空券を販売しているケースで考えてみましょう。航空会社から販売価格を提示されており、旅行代理店は航空券を顧客に販売した場合に手数料として販売代金の5%を受領するような形態だった場合には、旅行代理店は航空券の所有権を持っていない(別の旅行代理店がその航空券を販売してしまった場合には、その航空券を売ることができない)ため、旅行代理店は「代理人」と判定されます。一方、旅行代理店が航空券を買い取り、販売している場合には、旅行代理店はその航空券に対する支配を有しており(代理店はその航空券の販売価格をいくらにでもすることができ(値引きも可能))、もし売れなかった場合には在庫リスクを抱えるため、旅行代理店は「本人」と判定されます。

最後に

この記事では、収益認識の5ステップを理解することに重きを置いて記載しましたので、代替的な取り扱いやIFRSとの差異については省略してきました。

代替的な取り扱いやIFRSとの差異については、以下の記事で解説していますので、この記事で5ステップを完ぺきに理解したうえで読んでみてください。

また収益認識の開示についても以下の記事で解説していますので、併せてご覧ください。