日本では投資先を連結するかしないかの判定に支配力基準(議決権基準+実質的な判断)が設けられていますが、米国基準では「議決権による連結(議決権モデル、VOEモデル)」と「変動持分を基礎にした連結(VIEモデル)」があります。

このVIEモデルは日本ではない判断基準でなおかつ少し複雑でわかりずらい基準ですので、ここでまとめてみたいと思います。

VIEの開示については以下の記事でまとめておりますので、こちらも併せてご参照ください。

目次

変動持分とは

VIEモデルのVIEは持分変動事業体(Variable Interest Entities)のことですが、このVIEとはどのようなものかを理解するにはその歴史から学びましょう。

なぜVIEモデルが開発されたのか

米国エネルギー会社大手のエンロンは1990年代に急成長を遂げ、米国企業の売上トップ10に入るまでの巨大企業となりましたが、2001年12月、突如巨額の負債を抱えたまま倒産してしまいました(エンロン事件)。

当時はSPEは一定の要件を満たせば連結範囲から外すことが可能であったため、エンロンは巧妙なスキームを組んで3,000社を超えるSPEを連結していませんでした。

このSPEにエンロンが保有する不良資産を飛ばして、業績を良く見せていたのでした。

当時は連結範囲の決定に議決権基準を設けていましたが、議決権基準をSPEに当てはめようとすると、SPEは議決権に依存することなく支配関係が存在しているため、支配している会社を特定できないことがありました。

そこでSPEをいかに連結範囲に含めるかを規定した基準として生まれたのがVIEモデルになります。

VIEおよび変動持分とは

VIE(持分変動事業体;Variable Interest Entities)とはVIEモデルにより連結の対象となる事業体のことをいいます。

また変動持分(Variable Interest)とはVIEの期待損失の一部を負担する、または期待残存利益の一部を享受する投資(又はその他の持分)のことをいいます。

VIEモデル会計基準の歴史

VIEモデルが開発されてきた背景には、上記で述べたように2001年のエンロン事件と2008年のリーマンショックがあります。

2001年12月にエンロン事件が発生し、2003年1月にVIEを連結するための会計基準であるFASB解釈指針46号「変動持分事業体の連結(FIN46)」、2003年12月にFASB解釈指針46号改訂版(FIN46R)が公表されました。

これによりSPEはVIEモデルにより連結されることになりましたが、適格特別目的事業体(QSPE)という連結外しが可能になる規定も残されていました。

[QSPE概念の廃止]

SFAS第140号は、企業が金融資産をQSPEに移転した場合に、その金融資産を売却したものとして会計処理することを原則として認めていた。FASBがこのような会計処理を認めたのは、移転先が受動的な事業体であり、それ自身、移転された金融資産を担保に提供したり、交換したりすることができないような、特定の金融資産の移転取引について、移転元が資産の認識を中止することを認めるためであった。したがって、QSPEは、誰がそれを連結すべきかどうかが問題となり得ないほどに、受動的であるよう設計されることが想定されて定義されており、その帰結として、QSPEは、移転元によっても、それ以外の者によっても、原則として連結の範囲から除外することとされた。

SFAS第140号のQSPEの定義は、その活動が、「著しく制限」されており、法的文書において「完全に特定」されていることを要求しているが、実務上、これらの要件は、FASBの当初の意図と比べ幅広く解釈されており、その結果、多くの証券化取引が売却取引として報告されていることが判明した。FASBは、SFAS第140号のQSPE概念が最早実務において適切に機能していないとの結論に至った。当初は「受動的である」という側面を強調して、QSPEの定義を改善する方法も検討したが、移転先である事業体が真に受動的であることは極めてまれであることから、SFAS第166号では、QSPE概念を廃止すべきであるとの結論に至った。QSPE概念の廃止に伴い、QSPEは 原則として連結の範囲から除外することとした規定も廃止される。これまでQSPEの定義を満たしていたものの多くについては、 FIN第46号(R)「変動持分事業体の連結」が適用されることになるが、後述するように、FASBはFIN第46号(R)についても見直しを行っている。

引用元: 証券化及び特別目的事業体に関する米国の新会計基準

2008年にリーマンショックを契機にQSPEの概念が見直され、FAS167が公表されました。

このFAS167はVIEに対する「パワー」と「経済性」の両要件を有する者を「主たる受益者(PB)」として連結することを要請していましたが、上記基準を適用した場合多くのファンド・マネージャーが自身が管理するファンドを連結することになるという懸念があり、一定の要件を満たすVIE(主に投資会社)に対しては適用延期を認めるASU2010-10(CONSOLIDATION (TOPIC 810): AMENDMENTS FOR CERTAIN INVESTMENT FUNDS)を公表しました。

その後2015年2月に上記の適用延期規定を廃止するASU2015-02(CONSOLIDATION (TOPIC 810): AMENDMENTS TO THE CONSOLIDATION ANALYSIS)が公表され、すべての会社がVIEを連結することになりました。

連結範囲の決定方法

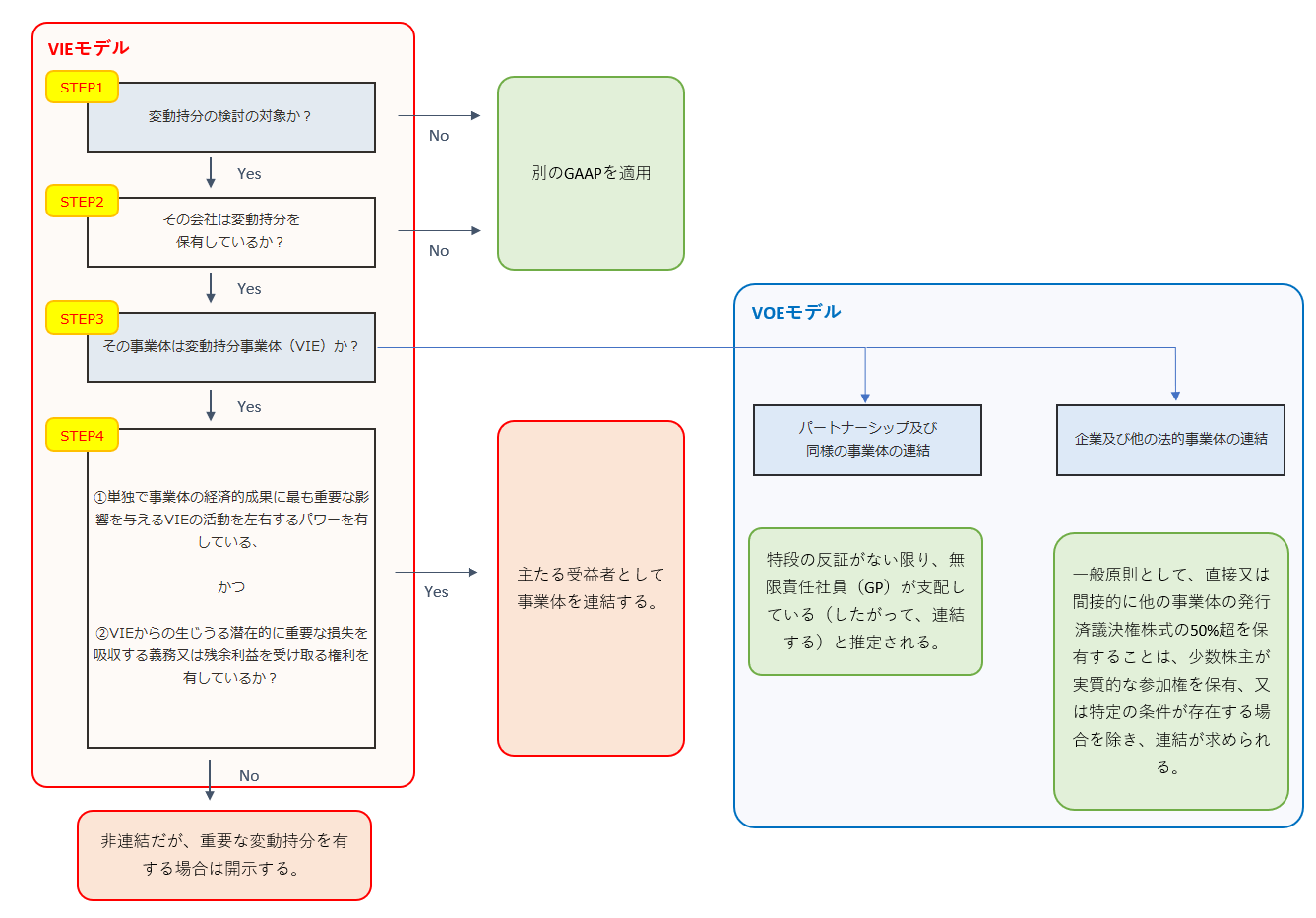

米国基準では「議決権による連結(議決権モデル、VOEモデル)」と「変動持分を基礎にした連結(VIEモデル)」があり、その判定方法が複雑ですのでフローチャートにまとめてみました。

上表を見てもらえばわかるように、SPEではない普通の一般企業であってもVOEモデルの前に変動持分の検討を実施する必要があります。

議決権モデルは、一般的にさらに2つに分類することができ、1.会社の連結、及び2.リミテッド・パートナーシップ(LPS)及びそれに類似する事業体の連結です。

1.会社の連結は、原則的には企業が当該事業体の発行する議決権株式の50%超を保有しているかどうかによります。

2.リミテッド・パートナーシップ(LPS)及びそれに類似する事業体(例えば、有限責任会社)の連結は、反証がなければ、ジェネラル・パートナー(GP)又はそれと同等の地位を有する者が持分割合にかかわらず、事業体を支配していると推定されます。

リミテッドパートナー(LP)が、(1)LPSを解散(清算)する又は正当な理由なしでGPを解任又は“キックアウト”する実質的な権限もしくは、(2)実質的な参加権を有している場合、GPは、LPSを支配していないとされます。

それでは上表のSTEP1からSTEP4に沿って、解説していきます。

STEP1:変動持分の検討の対象か?

連結の判定は常に、変動持分モデルから開始されます。

変動持分モデルは、企業による事業体に係る連結の評価において、変動持分に基づき実施すべきか、もしくは議決権に基づき実施すべきかの決定を可能にするよう設計されています。

評価対象の事業体が、継続的に事業を営む事業会社(すなわち、ビジネス/事業)であるため、変動持分モデルは適用されない。

⇒変動持分モデルはすべての法的事業体に適用されるため、通常の事業会社であっても、まず初めに変動持分モデルで評価する必要があり、VIEとなる可能性がある。

変動持分モデルの対象となる事業体には以下が含まれます。

- 会社

- パートナーシップ

- 有限責任会社

- その他、法人格を有さない法的事業体

- 過半の持分を所有されている子会社

- 自益信託

- サイロ

契約によって設定された取り決めであっても、別個の独立した法的事業体を通じて活動されないものは、変動持分モデルの対象とはなりません。

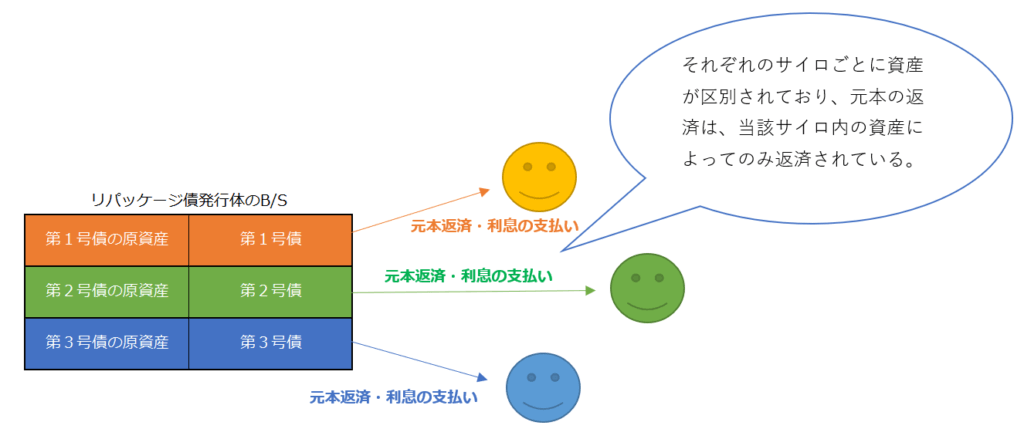

サイロとは・・・

VIEの特定資産の中に変動持分を保有する報告企業は、その特定資産が対応する負債への唯一の支払い原資である場合には、当該事業体を一部の別個のVIE(サイロ)として取り扱います。これは当該事業体がVIEである場合に適用されます(ASC810-10-25-57)。

連結ガイダンスの適用範囲外に該当するか(ASC810-10-15-12)?

ASC810の連結ガイダンスの適用範囲外には、以下の3つがあり、いずれかに該当する場合には連結の対象外であることから、当然に変動持分検討対象から除外されます。

- 従業員給付制度

雇用主は、ASC712またはASC715の規定の対象となる従業員給付を連結してはならない。 - 政府系機関

企業は、政府系機関を連結してはならない。 - 投資会社

投資会社に該当する企業は、ASC810に基づき、その保有する投資を連結することを求められない。

変動持分モデルの適用範囲外に該当するか(ASC810-10-15-17)?

以下の4つには変動持分モデルの適用がされません。

- 非営利団体(Not-for-profit entities;NFPs)

非営利団体は、変動持分モデルに基づいて事業体に係る連結を評価してはならない。 - 生命保険会社の特別勘定

ASC9448に規定される生命保険会社の特別勘定は、変動持分モデルの規定の対象とはならない。 - 情報入手が不可能な事業体(2003年12月31日以前に組成されたVIEのみ)

(1)事業体がVIEであるかの決定、(2)企業が主たる受益者であるかの決定、及び(3)事業体を連結することにより要求される会計処理の実施に関連して必要となる情報を企業が入手できない場合 - ビジネスとされる一定の法的事業体

一定の要件を満たす場合、企業は、“ビジネス”(ASC805に規定される企業結合)とされる法的事業体に対し、変動持分モデルを適用することを要求されない。

ビジネスとされる一定の法的事業体の例外規定

ビジネスの定義を満たす事業体はVIEモデルの検討の必要はありませんが、以下のいずれかに該当する場合にはVIEモデルの適用範囲外には該当しません(810-10-15-17d)。

- 報告主体及び関連当事者が事業体の設計に深く関与している

(ただし、ジョイントベンチャーまたはフランチャイズを除く) - 事業体の設計上ほぼすべての活動が報告主体が関与する活動のため、または報告主体のために行われている

- 報告主体並びにその関連当事者は、時価に基づくすべての変動持分の分析の結果、事業体の資本、劣後融資、またはその他の支援の総額の過半を提供している

- 事業体の主な活動は流動化やその他のアセットバックファイナンス又はシングルレッシーリースである

以上のように、検討対象となる事業体が変動持分の検討対象であるかを判断し、検討対象である場合にはSTEP2に進みます。

STEP2:変動持分を保有しているか?

企業はまず初めに、連結対象として評価すべき事業体について変動持分を有しているか決定しなければなりません。

変動持分とは簡単に言うとその投資の損益を享受するかどうかです。

■変動持分の具体例(810-10-55)

・持分投資(Equity Investments)、受益権(Beneficial Interests)および負債性金融商品(Debt Instruments)

・保証(Guarantees)、売建プットオプション(Written Put Options)、おおび類似の義務(Similar Obligations)

・意思決定者に対する報酬

一般的に変動持分の認識にあたっては、当該事業体の目的と設計に焦点をあてた質的な評価が要求されます。

【設例:オペレーティング・リース】 (ケース1)リースの貸手が、オペレーティング・リース契約に基づき、第三者(借手)へリースするための資産を保有する目的で事業体を設立したと仮定する。オペレーティング・リースは、市場条件と整合するものであり、残存価額保証、購入オプション又はその他の類似の取り決めは含まない。(ケース2)借手が資産の残存価額保証、又は固定価格で資産を購入するオプションを有していた場合

引用元: EY「変動持分モデルを理解するためのクイック・ガイド、そして一般的に広く見受けられる8つの誤解」

STEP3:その事業体は変動持分事業体か?

法的事業体の変動持分を有すると結論付けられる企業は、次に「当該事業体がVIEであるかどうか」について検討する必要があります。

VIEと他の事業体の区別は、持分投資の性質及び金額と、持分投資者の権利と義務に基づいて行われます。

⇒持分投資者は議決権を通じた支配の獲得と引き換えに変動可能性(例えば、期待利益及び期待損失)にさらされる

⇒議決権持分の過半の保有に基づく連結判定(VOEモデル)が適切

⇒議決権の過半を有するか否かによって連結判定を行うことは、当該事業体が適切に連結されないという結果をもたらす

⇒VOEモデルが適切

このように持分投資の性質によってどのように連結をすべきかが分かれます。

以下のいずれかの性質を有する事業体はVIEと判定され、VIEモデルが適用されます。(いずれの性質も有しない場合にはVOEモデルで判定します)

- 過小資本(810-10-15-14a)

事業体が、追加的な劣後財務支援なしで、その事業活動を行う十分な資本を有しない - 資本特性の欠如(810-10-15-14b)

持分投資の保有者が、グループとして、支配財務持分の性質を有していない - 議決権と経済性の不均衡の存在(810-10-15-14c)

法的事業体が、重要でない議決権持分により構成されている(乱用防止規定)

⇒事業体がVIEかどうかを評価する際に考慮すべき最後の基準は、事業体が実質的でない議決権を伴って設立されたか否かである。

実質的でない議決権を設けることで、VOEモデルフローでの判定に持ち込み、SPEを連結除外することを防ぐ目的で設けられた規定です。

以下の1.および2.に該当する場合には、事業体はVIEとなります。

1.一部の投資家の議決権が、事業体の期待損失を吸収する義務、事業体の期待残存利益を受け取る権利、又はその両方に対して不均等になっている

2.事業体の活動の実質的に全てが、所有する議決権が不均衡に少ない一人の投資家(関連当事者及び事実上の代理人を含む)に関係している、もしくは、その投資家のために運営されている。

企業がある事業体における変動持分を有している場合、当該事業体はVIEである。

⇒ある事業体における変動持分を有している場合であっても、上記性質のいずれも有していない場合には当該事業体は議決権事業体となり、議決権持分に基づく連結判定が適切なものとなります。

STEP4:企業がVIEの主たる受益者(PB)となるかの評価

上記STEP3でVIEであると判定された場合は、VIEモデルを適用することになります。

VIEモデルを適用することになったら、次は企業がVIEの主たる受益者(PB;Primary Beneficialy)となるかを評価する必要があります。

企業が、VIEへの支配的財務持分を有しており、パワーと経済性、すなわち、(1)事業体の経済的成果に最も重要な影響を与えるVIEの活動を指図する能力(パワー)、及び(2)将来的にVIEに対し重要となり得るVIEの損失を吸収する義務、又は将来的にVIEに対し重要となり得るVIEの利益を受け取る権利(便益)、の両方を有する場合は連結しなければなりません(810-10-25-38A)。

STEP4-1:【パワー】単独で事業体の経済的成果に最も重要な影響を与えるVIEの活動を左右するパワーを有しているか?

変動持分モデルによれば、事業体が連結されるためには、企業は、事業体の経済的成果(例えば、収益、費用、損益、又は事業体の財政状態)に最も重要な影響を与えるVIEの活動を指図するパワーを有していなければなりません。

誰がパワーを有するかの検討の際に、考慮すべき点は以下の通り。

- 事業体の設立目的や設計を理解したうえでどの活動がVIEの経営成績に最も重要な影響を与えるかを識別し、それらの活動を指揮するPowerを持っているか決定しなければならない(810-10-25-38B)

- 単一の報告企業がキック・アウト権(解任権)または参加権の一方的な能力を持っている場合には、VIEの経営成績に最も重要な影響を与える活動を指図するPowerがある(810-10-25-38C)

- VIEの経営成績に最も重要な影響を与える活動を指図するPowerを報告企業とその他のものとが分け合い、したがって誰もその力を有しない場合には、だれも主たる受益者ではない(Shared Power)(810-10-25-38D)

⇒例えば、参加者全員の同意がなければ意思決定をできない場合には、だれもPowerを有していないことになり、PBはいないことになります。

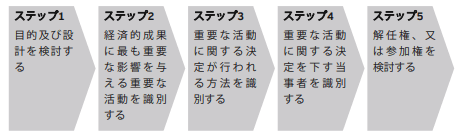

以下の図は、体系的にパワーの評価を行うための手順を示しています。

引用元: EY「変動持分モデルを理解するためのクイック・ガイド、そして一般的に広く見受けられる8つの誤解」

FASBは、複数の企業が便益に関する要件を満たすこともあるが、その場合でも変動持分モデルで定義されるパワーの特性を有するのは1社だけであり、複数の当事者が主たる受益者として識別される結果は生じないと考えている。

これに対し、一定の状況(例:パワーの共有)においては、どの当事者もVIEに対するパワーを有していないと結論付けられる事がある。

事業体の期待損失の過半を吸収する、又は事業体の期待残存利益の過半を享受する、あるいは、これら両方に該当する企業がVIEの主たる受益者となる。⇒VIEの主たる受益者となるかどうかを決定しようとする際、損失や利益の帰属といった経済的な側面のみに焦点を合わせることは誤りである。

FIN46(R)「変動持分事業体の連結」によれば、主たる受益者テストは定量的に行われるため、企業が、VIEの期待損失の過半を吸収するような変動持分(又は変動持分の組合せ)、又は期待残存利益の過半を受け取る変動持分(又は変動持分の組合せ)、あるいはその両方を有している場合には当該VIEを連結することとされていた。しかし、ASU2009-17「変動持分事業体に関する企業の財務報告の改善」(FAS167)は、主たる受益者テストを、パワーと便益に焦点を当てる定性的評価に変更している。

このため、従来と同様、経済的な側面(例:損失吸収、利益享受)も検討するものの、それだけで主たる受益者となることはなく、VIEに対するパワーも有して初めてVIEを連結することになる。

引用元: EY「変動持分モデルを理解するためのクイック・ガイド、そして一般的に広く見受けられる8つの誤解」

解任権、参加権又は防御的な権利

パワーを評価する際には、その一環として解任権、参加権、防御的権利の有無についても検討しなければなりません。

以下の表は、これらの権利の定義と、主たる受益者の決定にあたってどのようにそれぞれの権利を考慮しなければならないかを説明するものになります。

| 権利 | 定義 | 検討事項 |

|---|---|---|

| 解任権 | VIEの経済的成果に最も重要な影響を及ぼすVIEの活動を左右するパワーを有する企業を排除する能力 | ‣主たる受益者を識別する際に、(関連当事者及び事実上の代理人を含めたうえで)単一の企業により保有されているかを検討する ‣解任権を保有しているものがパワーを有している可能性がある ‣実質的なものである必要がある |

| 参加権(拒否権) | VIEの経済的成果に最も重要な影響を及ぼすVIEの活動を左右するパワーを行使する企業の活動を妨害する能力(つまり、拒否権) | ‣主たる受益者を識別する際に、(関連当事者及び事実上の代理人を含めたうえで)単一の企業により保有されているかを検討する必要がある ‣一般的に、権利の保有者にパワーを与えるものではないが、他の当事者がパワーを持つことを妨げる可能性がある |

| 防御的権利 | 当該権利を保有する当事者に事業体の支配財務持分を与えることなく、当該当事者の持分を保護するように設計されている権利。 防御的権利は多くの場合、事業体の活動の基本的な変更又は例外的な状況においてのみ行使される。 当該権利は、事業体の経済的成果に最も重要な影響を及ぼす行動に関与しない当事者に付与された、承認又は拒否権の場合もある。 防御的権利は、事業体に対し支配財務持分を有する企業を破産又は契約違反などの状況が生じた場合に排除する能力であることもある。 |

‣権利の保持者にパワーを与えるものでもなく、他の当事者がパワーを持つことを妨げるものでもない ‣検討に際しては参加権と防御的権利を区別することが望ましいが、これには、専門的判断を要する |

STEP4-2:【経済性】VIEからの生じうる潜在的に重要な損失を吸収する義務又は残余利益を受け取る権利を有しているか?

変動持分モデルによれば、事業体が連結されるためには、上記でSTEP4-1で説明した”事業体の経済的成果(例えば、収益、費用、損益、又は事業体の財政状態)に最も重要な影響を与えるVIEの活動を指図するパワー”を有していることに加えて、”将来的にVIEに対し重要となり得るVIEの損失を吸収する義務、又は将来的にVIEに対し重要となり得るVIEの利益を受け取る権利(経済性)”を有している必要があります。

経済性の検討の際に、考慮すべき点は以下の通りです。

- 「潜在的に」の考え方

企業がVIEの損失を吸収する義務あるいは便益を享受する権利が発生しうる可能性が現時点では低い場合でも、将来、損失を負担又は利益を享受する可能性がある

⇒例えば、損失補填をしている場合など - 「重要な」の考え方

基準では明示されていない。個別の事実とVIEを取り巻く環境で判断する - 意思決定者に支払われた報酬で、以下の両方の要件を満たす場合は経済性の検討において考慮しない

・提供されたサービスに対する報酬であり、サービスを提供するために必要な労力の水準に見合っている

・類似のサービスに関する契約において、通常見受けられる条件又は金額のみが含まれている

⇒投資信託においてはPowerを持っているのはファンド・マネージャーですが、ファンド・マネージャーが受け取る信託報酬が重要な経済性ありとして判断されてしまうと、ファンド・マネージャーは管理するファンドすべてをVIEとして連結する必要が出てきてしまう。それを防ぐための規定。

企業が変動持分を有すると判断した場合、経済性を有すると判断する場合が多く、企業が変動持分を有するが経済性を有さないと判断するのは稀です。

一般的に変動持分を有する事は、将来的にVIEに対し重要となる可能性のある損失、又は利益のいずれかを企業にもたらす可能性があります。

この基準では、重要となる可能性のある損失を吸収する義務、又は利益を受け取る権利を企業が有するかどうかのみを必要としています。

また、企業は損失を吸収する義務及び利益を受け取る権利の両方を有している必要はない。企業は、どちらか一つを有しているだけで十分です。

関連当事者及び事実上の代理人

自己又は関連当事者単独では主たる受益者の要件を満たさないものの、グループとしては主たる受益者の要件を満たしていると判断した場合は、主たる受益者を決定するために変動持分モデルにおける関連当事者の規定を検討する。

VIEの主たる受益者の判定においては、報告主体とその関連当事者の持分を合算しなければならない(810-10-25-38A)。

関連当事者という用語は、変動持分モデルの目的上、ASCトピック850における当事者だけでなく、変動持分保有者の事実上の代理人として活動しているような他の当事者も含まれる(810-10-25-43)。

関連当事者グループがVIEの主たる受益者であると判断された場合には、当該グループの当事者によってパワーが共有されていると結論付けるのではなく、関連当事者グループ中のある当事者を、事業体の主たる受益者として特定しなければならない。

すなわち、グループの中でVIEと「最も緊密な関係にある」当事者が、主たる受益者として連結しなければならない(810-10-25-44)。

補足:共同でパワー及び便益を有するか?

パワーは、関連当事者でない当事者間で共有されることもあります。

もし、パワーが共有されており(Shared Power)、どの当事者もVIEの経済的成果に最も重要な影響を及ぼす活動を左右するパワーを有していないと判断される場合には、いずれの当事者も主たる受益者にはなりません。

このようなパワーの共有は、VIEの経済的成果に重要な影響を与える活動に関する決定について、関連当事者でない各当事者の同意が要求される場合に生じることになります。

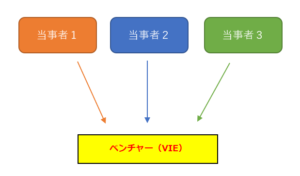

【設例:パワーの共有】

互いに関連当事者でない3当事者が、飲料を製造、配給及び販売するベンチャー企業(VIEとする)を設立する。どの当事者も議決権の3分の1を保有し、それぞれが取締役1名ずつ送り出している。

取締役会は、当該ベンチャーの日常業務を運営するマネジメント・チームを雇っている。すべての重要な意思決定は取締役会の承認を要する。意思決定は、3当事者の全員の同意に基づき取締役会により行われる。

VIEの経済的成果に最も重要な影響を及ぼす当該事業体の活動を左右するパワーをどの当事者も有していないため、このVIEに主たる受益者は存在しない。このような場合、どの当事者もVIEを連結しない。

しかし、3当事者全員が関連当事者であるか、又は事実上の代理人の関係にある場合は、いずれかの当事者を当該事業体の主たる受益者として識別しなければならない(グループではパワーを有するため)。

どの当事者が当該事業体の主たる受益者となるかの判定は、変動持分モデルの関連当事者に関する規定に従って判断される。

引用元: EY「変動持分モデルを理解するためのクイック・ガイド、そして一般的に広く見受けられる8つの誤解」

VIEの経済的成果に最も重要な影響を及ぼす当該事業体の活動を左右するパワーをどの当事者も有していないため、このVIEに主たる受益者は存在しない。このような場合、どの当事者もVIEを連結しない。

しかし、3当事者全員が関連当事者であるか、又は事実上の代理人の関係にある場合は、いずれかの当事者を当該事業体の主たる受益者として識別しなければならない(グループではパワーを有するため)。

どの当事者が当該事業体の主たる受益者となるかの判定は、変動持分モデルの関連当事者に関する規定に従って判断される。

引用元: EY「変動持分モデルを理解するためのクイック・ガイド、そして一般的に広く見受けられる8つの誤解」