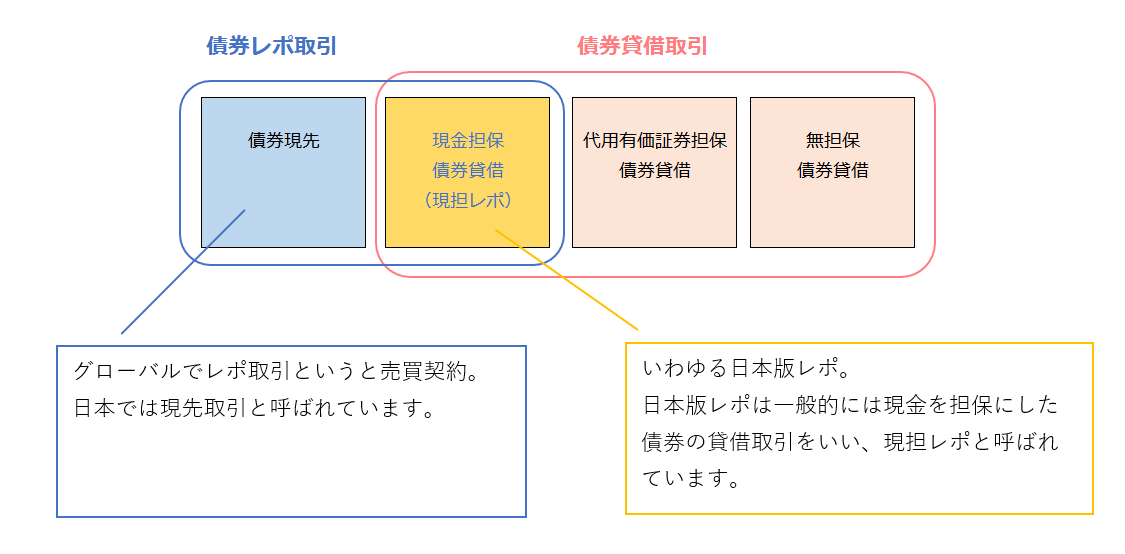

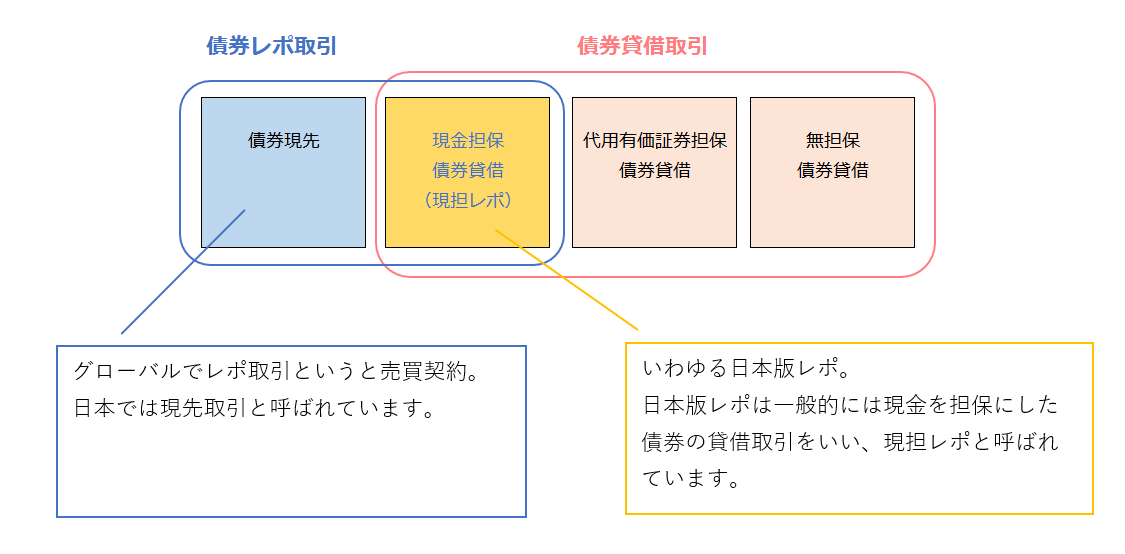

債券レポ取引とは、一般的には、債券と資金を一定期間交換をするものをいい、日本において現在のマーケットで主流となっている「現金担保付債券貸借取引」(現担レポ取引)を指すことが多く、日本版レポといわれています。

そもそもレポ取引とは、”repurchase agreement”が語源とされ、これは「買戻し契約」を意味します。

そのため、(日本版)レポ取引は現金を担保にした債券貸借取引を言います。

日本版レポと記載したのは、日本でのレポ取引は欧米でのレポ取引といわれる取引と異なっているためで、欧米で取引されているレポ取引は、法的な形態としては売買契約を取ります。

日本では古くから同じ売買形式を採用した(旧)現先取引が広く行われていましたが、独自に貸借契約での取引(日本版レポ)が発展しました。

なぜ日本ではそのような独自の進化を遂げていったのかを見ていきます。

なお、レポ取引及び現先取引の会計処理については、以下の記事で紹介しておりますので、併せてご覧ください。

債券現先取引の誕生

債券現先取引(債券等の条件付き売買)とは、売買の当事者間で所定の期間後に所定の価格で反対売買を行うことをあらかじめ約束して行う、「売戻しまたは買戻し特約付きの売買」のことを言います。

この現先市場の誕生はかなり古く、1946年の起債市場の再開、1960年代からの高度経済成長期の国債発行増に伴い、金融機関の債券在庫の資金調達ツールとして自然発生的に拡大していきました。

オープン市場の草分け商品ともいえるこの現先取引は、1976年3月に当時の大蔵省通達によって法的位置づけや取引ルールが明文化されました。

債券現先取引の問題点

このように年々市場規模を拡大させていった現先市場ですが、1980年代にはCD(譲渡性預金)や大口定期預金など、投資家の細かなニーズを満たす競合商品が次々と誕生して、それぞれ急速に残高を伸ばす一方、現先取引には有価証券取引税(1999年3月に廃止)が課せられていたことや、取引期間中の様々なリスクについてその管理手法が必ずしも万全ではなかったことから、金融商品としての競争力は相対的に低下していきました。

さらに1996年4月に現担レポ市場が誕生すると、金融機関の保有債券のファンディングの場が現先市場から貸借市場へシフトしたため、現先市場では、当時発行残高が増加し、なおかつ有価証券取引税の課せられない、TBやFBの取引が中心となっていきました。

FB(financing bills;政府短期証券):一般会計や特別会計といった”国庫の一時的な資金不足を補うために発行される債券”

2009年1月までTB、FBという名で発行されてきた割引短期国債が、商品性に大きな差がなかったこと、また名前の違いが投資家にわかりにくかったことから、国庫短期証券(T-Bills,treasury discount bills)として名称統合されたものです。名称統合後もこのTB・FBの財政法上の位置づけに変わりはなく、現在流通している国庫短期証券は、厳密にはTB・FBに分かれて発行されています。

債券貸借取引の誕生

1987年5月に証券会社に対し空売りが認められるようになったものの、空売りした債券は決済日までに買い戻す必要がありました。

これが決済日直前には債券価格が急騰するなど、市場の混乱を引き起こす要因となっていました。

こうしたことから大蔵省は1989年5月に「債券の空売り及び貸借の取り扱いについて」で、受渡日をまたぐ全面的な空売りを解禁するとともに、貸借取引を行うルールを定めました。

つまり、受渡日(決済日)において空売りした債券を買い戻す必要がなく、差金決済が認められるようになったため、決算日直前に債券価格が急騰することもなくなります。

また、この際に債券貸借取引で借り入れた債券を現物引渡することも認められるようになりました。

(債券の空売り)

第 4 条 協会員は、債券の空売りを行った場合は、次の各号に掲げるいずれかの方法により受渡しを行うものとする。

1 受渡日以前に買入れを行う方法

2 受渡日以前に買入れを行わず、債券貸借取引により借り入れた債券を受渡しに用いる方法

3 受渡日以前に買入れを行わず、債券等の現先取引、債券貸借取引、金商法第28条第8項第6号に規定する有価証券関連デリバティブ取引のうち同項第4号に規定する取引及び銀行法第10条第2項第14号に規定

する金融等デリバティブ取引において担保として受け入れた債券のうち、契約により消費できる債券を受渡しに用いる方法引用元: 日本証券業協会

これが債券貸借市場の始まりです。

債券貸借取引の問題点

このようにして始まった債券貸借取引では、リスク管理上の観点から現在のように現金を担保とする取引も契約上は可能となっていたものの、当時債券現先取引に課せられていた有価証券取引税を回避する動きを排除するため、現金を担保とする場合にはいくつかの規制が課されていました。

そのため、実質的に現金担保での取引が機能しない状況が続いたのです。

①付利制限:現金担保への付利は、有担保コール・レート(翌日物)-1%とする。

②担保金額の制限:担保金額として、対象債券の時価の105%以上を差し入れなければならない。

①について、現金担保付債券貸借取引(現担レポ取引)と比較して考えてみましょう。

有担保コールと現金担保付債券貸借取引は、一定期間の現金と有価証券の交換という点では似ています。

| 有担保コール | 現金担保付債券貸借取引 | |

|---|---|---|

| 市場 | インターバンク市場 | オープン市場 |

| 取引対象 | 現金 | 有価証券 |

| 担保 | 国債などの適格担保 | 現金 |

| 担保の自由処分権 | なし | 契約による |

そのため、有担保コールと現金担保付債券貸借取引の現金への付利は同じ水準になることが予想されますが、現金担保の規制により現金担保付債券貸借取引の現金担保への付利は”有担保コール・レート-1%”と制限され、債券の調達側にとって不利な条件でした。

また②についても、対象債券の時価の105%以上を担保金額としなければならず、債券の調達側にとって不利な条件でした。

このように現金担保の規制は、債券の借り手側にとって非常に不利な条件であったため、現金担保取引を妨げる要因となっていました。

ベアリングズ事件の発生

上記のような現金担保には規制があったため、当時の債券貸借市場においては無担保取引が主流でしたが、1995年2月に起きたベアリングズ事件が発生したことで、改めて無担保取引に対するリスクがクローズアップされ、金融機関の間では信用リスク軽減へ向けた動きから、有担保取引へのニーズが急速に高まっていきました。

ベアリングズ事件

ベアリングス銀行(英: Barings Bank)は、1762年にフランシス・ベアリングによって創業されたイギリスの投資銀行であり、女王陛下の銀行と呼ばれるほどの名門でした。

1995年、シンガポール支店に勤務していたニック・リーソン(1967-)は、シンガポール国際金融取引所 (SIMEX) および大阪証券取引所に上場される日経225先物取引を行っていましたが、同年1月17日に阪神・淡路大震災が起きて日経株価指数が急落し、損失が拡大。

損失を秘密口座に隠蔽すると同時に、先物オプションを買い支えるための更なる膨大なポジションを取ったため、最終的な損失は、ベアリングス銀行の自己資本(750億円)を遥かに超過する約8.6億ポンド(約1,380億円)に達し、窮地に追い込まれました。

ベアリングズ銀行はこのデリバティブ取引の担保として日本の債券貸借市場で借り入れた国債などを差し入れいていたため、ベアリングズ銀行に無担保で貸し出していた国内投資家は、貸し出した債券が戻らなくなるという危機に直面しました。

そのオランダの大手金融機関であるINGグループがベアリングズ銀行を買収したため、最終的に被害を被ることは避けられたものの、この事件以降、無担保取引の危険性が改めてクローズアップされ、信用リスク軽減に向けた有担保化への取り組みが強まっていくことになりました。

しかし、前述したように現先取引は形態が売買のため有価証券取引税が課せられるという障害が、また貸借取引には現金担保規制という障害がありました。

これらの状勢に鑑み、政府は1995年9月の緊急経済対策の中に付利制限の廃止を盛り込み、同12月には大蔵省事務連絡を改正、付利制限の廃止とともに現金担保の下限規制を撤廃しました。

こうして1996年4月、日本版レポ市場とも呼ばれる現金担保付き貸借市場(現担レポ取引)がスタートしました。

このような背景から、日本における債券レポ取引は、売買の形態をとる欧米などとは異なり、現金を担保に債券を貸借するという日本独自の形態が根付いたのでした。

債券現先取引をグローバル・スタンダードに

以上のように、1996年4月に現担レポ市場が誕生すると、金融機関の保有債券のファンディングの場が現先市場から貸借市場へとシフトしました。

しかし1998年に始まった金融制度革命(金融ビッグバン)における「円の国際化」推進の仮定で、現先取引の税制や取引慣行など、かねてより指摘されていた諸問題が改めてクローズアップされると、市場関係者の間からは非居住者との取引を念頭に置いた市場環境の整備を行うべきとの声が急速に強まっていきました。

この流れを受け、1999年度の税制改正で、長年にわたり現先取引の障害になっていた有価証券取引税の撤廃が決定されたのに加え、非居住者が保有する国債利子の非課税化などの措置が実施されると、1999年5月には債券貸借取引等研究委員会が「新現先取引」と題する提言を行いました。

この提言を受け日本証券業協会は、2000年10月に現先取引の基本的なルールである「債券等の条件付き売買取引の取り扱いについて」を約8年ぶりに全面改正しました。

このようにして2001年4月、リスク・コントロール条項や一括清算条項などを盛り込み、グローバル・スタンダード、リスク・フリーを目指した新たな現先取引がスタートしました。

新現先取引の導入当初は、貸借契約からのシフトが期待されましたが、すでに現担レポ取引が定着していたため、新現先への移行はほとんど進みませんでした。

その後しばらくの間、債券現先取引はなかなか普及しませんでしたが、2014年11月に「国債取引の決済期間の短縮化(T+1)に向けたグランドデザイン」で、短縮化の意義の1つに「国際的な市場間競争力の維持・強化」があげられており、日本国債のグローバル化を踏まえると、「海外及びクロスボーダーのレポ契約で採用されている条件付き売買の構成を採る新現先取引を普及させることが望ましい」と提言されました。

この流れで今までのマーケット慣習を見直す必要が生じ、新たな取引慣行に合わせて、契約書の条項も見直され、新現先取引は短期金融市場で最大の残高を誇る商品となりました。

なお、レポ取引及び現先取引の会計処理については、以下の記事で紹介しておりますので、併せてご覧ください。