FASBが2016年1月5日に、ASU第2016-01号「金融資産及び金融負債の認識及び測定」を公表しました。

これにより企業により保有される持分投資が損益計算書に与える影響、及び公正価値オプションの適用を選択した金融負債の公正価値変動の認識が大幅に変更されております。

会計エージェントのこちらの記事(ASC 金融商品-債券(320-10)およびASC 金融商品-持分証券(321-10))には、このASU2016-01による改訂後の内容で記載しておりますが、このASUの公表による影響を再確認してみましょう。

目次

ASU2016-01の概要

- 公正価値が測定できる(with readily determinable fair value)持分投資

企業はこれらの持分投資を公正価値で測定し、公正価値変動を当期純利益に認識する。 - 公正価値が測定できない(without readily determinable fair value)持分投資

企業はこれらの投資を、公正価値か、または観察可能な価格の変動を加減して減損損失を控除した原価のいずれかにより測定することを選択できる。いずれの方法においても、測定による変動は当期純利益に認識しなければならない。 - 金融負債

金融負債に公正価値オプションの適用を選択した企業は、金融商品固有の信用リスクに関連する公正価値変動をその他の包括利益(other comprehensive income, OCI)に認識しなければならない。 - 繰延税金

企業は、売却可能負債証券に関連する繰延税金資産の評価性引当金の必要性を、企業のその他の繰延税金資産とまとめて評価する。

これによる影響は、以下が考えられます。

- 当期純利益

企業は持分投資の測定における変動を当期純利益に認識しなければならないため、損益計算書のボラティリティは増加する。 - 金融負債

企業の信用リスクの変動は、公正価値オプションを選択した場合、当期純利益に影響を与えない。

引用元: KPMG

ASU2016-01による変更

ここでは、ASU2016-01が公表されたことによる、従来の会計処理から大幅に変更された会計処理についてまとめてみます。

| トピック | 変更点 |

|---|---|

| 公正価値の算定が容易な持分証券に対する投資 (持分法適用投資及び連結子会社投資を除く) | AFSに区分し、純評価損益をOCIとしていた処理から、すべての持分投資は純利益を通じて公正価値で評価することに変更 |

| 公正価値の算定が容易でない持分証券に対する投資 | ■原価法で測定することができなくなり、純利益を通じて公正価値で評価することに変更 ■減損控除後の取得原価に観察可能な価格変動を調整する方法を選択可 |

| 公正価値の算定が容易でない持分証券に対する投資の減損 | ①減損の兆候が存在するか否か、②減損の兆候が存在する場合にそれが一時的な減損か否か、という2ステップアプローチから、定性的な評価によって減損の存在が示された場合に、公正価値を見積もり、当該公正価値と帳簿価額との差を減損損失として損失を認識することに変更 |

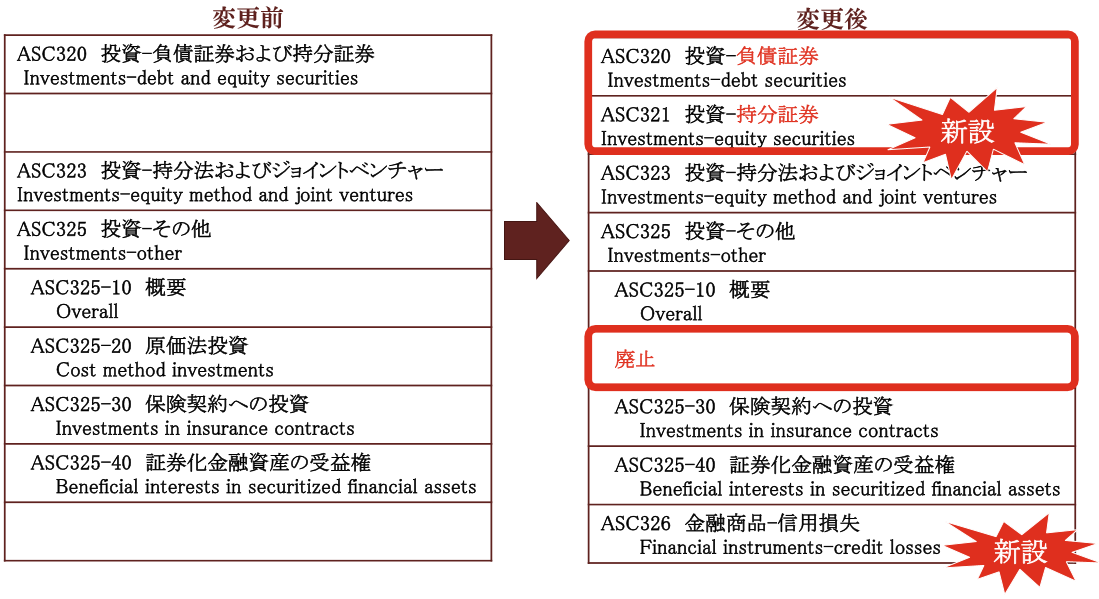

ASU2016-01の公表により、ASCの体系が変更されましたので、以下でまとめてみます。

・FASB会計基準コーディフィケーション(ASC)において、ASC321が新設 ・ASC320は、負債証券の会計モデルのみ ・ASC325-20(原価法投資)は廃止 ※新設されたASC321に含まれることになった

ASC326(金融商品-信用損失)については、こちらの記事(ASC 金融商品-信用損失(326-10)およびASU 2016-13(金融商品に関する信用損失の測定))で解説しております。

ASC320およびASC321の適用範囲

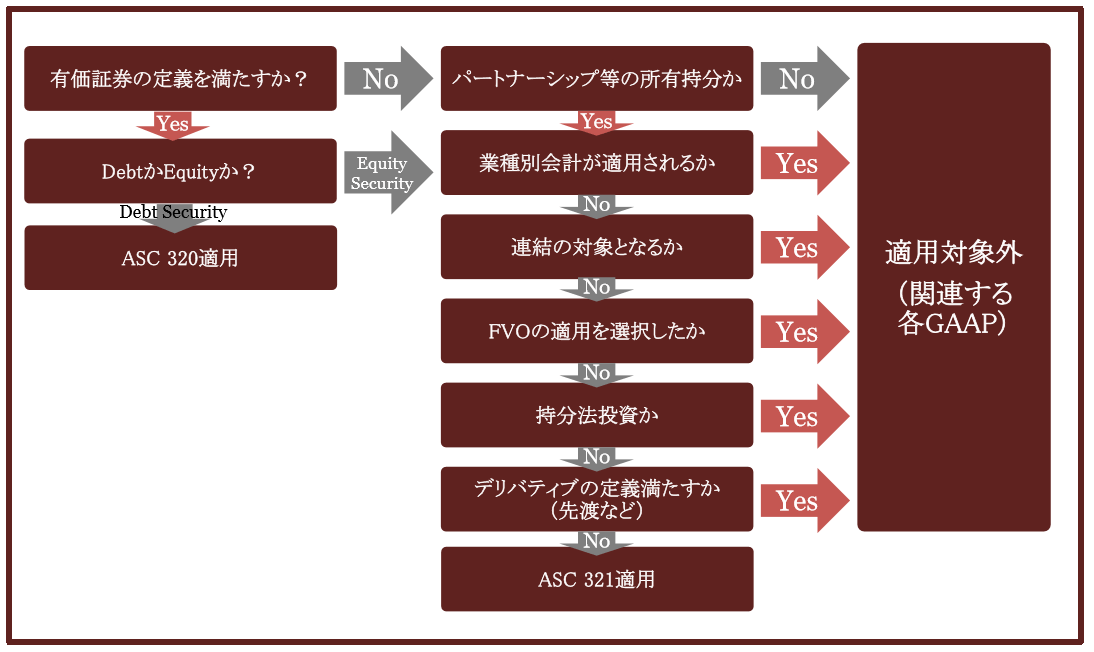

ASC 320、ASC 321が適用される有価証券を決定するためのフレームワークは以下の通りです。

まず有価証券の定義を満たすかどうかを最初に判断し、そのあとにDebtかEquityかを判断することになります。

DebtであればASC320を適用するのですが、Equityの場合にはその他の関連するGAAPを適用するかどうかの判定を行います。

IFRSでは金融商品に該当するかどうか⇒DebtかEquityかを判断するのですが、米国会計基準では有価証券の定義をしているため、金融商品に該当するかどうか⇒有価証券の定義を満たすか⇒DebtかEquityかを判断、というようにステップが1つ多くなっていることに特徴があるといえるでしょう。

負債証券および持分証券の解説については、こちらの記事(ASC 金融商品-債券(320-10)およびASC 金融商品-持分証券(321-10))をご参照ください。

適用時期

| 論点 |

企業の種類 |

|

|---|---|---|

| SECにファイリングを行う公開営利企業 | その他の企業 | |

| ASU2016-01はいつ発効するのか | 2017年12月16日以降開始する会計年度及び同会計年度の期中期間から適用される。 | 2018年12月16日以降開始する会計年度及び2019年12月16日以降開始する会計年度の期中期間から適用される。 |

| 企業は早期適用できるのか | すべての企業が、2017年12月16日以降開始する会計年度及び同会計年度の期中期間に適用することができる。 | |

| 移行措置はどのように適用されるのか | 基準書の適用は、基準書を適用する会計年度の期首の財政状態計算書において累積的な影響を調整することにより行わなければならない。 持分投資に対しては、公正価値が測定できない持分投資に関連する規定を適用日において将来に向かって適用する。 |

|

引用元: KPMG

持分投資

基準書は、持分法を適用する投資または連結子会社への投資には適用されません。

また、ブローカー・ディーラーや投資会社等の特定の業種に適用される基準書に影響をもたらすものでもありません。

公正価値が測定できる持分投資

基準書は、公正価値が測定できる持分投資を、当期純利益を通じて公正価値で測定することを求めています。

企業は従来、売却可能持分証券の公正価値変動をその他の包括利益に認識し、一時的でない(other-than-temporary)減損について減損損失を当期純利益に認識していましたが、毎期公正価値で評価し、評価損益を当期純利益に計上する会計処理へ変更がなされたため、公正価値測定が可能な持分投資については減損規定は廃止されました。

容易に決定できる公正価値(readily determinable fair value)とは?

ASC 321は、容易に算定可能な公正価値の定義を下記のとおり規定しています。

ASC321-10-20 容易に算定可能な公正価値(Readily determinable fair value): 以下のいずれかの条件を満たす場合、持分証券は、容易に算定可能な公正価値を有する。 a. 販売価格や気配値が米国証券取引委員会(SEC)に登録されている証券取引所または店頭市場で、現在利用可能な場合、店頭市場の価格や見積りが、全米店頭銘柄気配自動通報システム(NASDAQ)またはOTC Markets Group Inc.によって公表されていれば、持分証券の公正価値は容易に決定可能である。制限が1年以内に終了する場合、制限付株式は、その定義を満たす。 b. 外国市場においてのみ取引される持分証券の公正価値は、その外国市場が、上記の米国市場に匹敵する量と範囲を有する場合、容易に算定可能である。 c. ミューチュアルファンドへの投資またはミューチュアルファンドに類似した構造の持分証券 の公正価値(すなわち、リミテッド・パートナーシップまたはベンチャー・キャピタル・エンティティ)は、 1株当たりの公正価値が決定され、公表され、現在の取引の基礎となっている場合、容易に算定可能である。

公正価値が測定できない持分投資

企業は公正価値が測定できない持分投資を、①公正価値で測定しその変動を当期純利益に認識するか、または②実務上の例外規定を適用することを選択できます。

②の実務上の例外規定では、企業はこれらの持分投資に観察可能な価格の変動を加減して減損損失を控除した原価で報告します。

これにより投資の帳簿価額は原価を上回る可能性もあります。

測定における変動は、当期純利益に認識しなければなりません。

企業は、各報告年度末に容易に決定できる公正価値がない持分証券として適格であるかどうかを再評価する必要があります(321-10-35-2)。

持分投資に実務上の例外規定の適用を選択した企業は、以下の事項を開示しなければなりません。

- 公正価値が測定できない投資の帳簿価額

- 帳簿価値に関する年度調整額及び累積調整額

- 帳簿価額の算定に用いた情報及び観察可能な価格の変動による調整額

観察可能な価格の変動の加減

減損しているか否かにかかわらず、基準書は、実務上の例外規定により会計処理される投資について観察可能な価格の変動を加減することを求めています。

観察可能な価格は、同じ発行体の同一または類似商品の通常の取引から生じるものを入手しなければならなりません。

減損

従来のU.S. GAAPでは、公正価値が測定できない持分投資は、原価から減損金額を控除して報告されるものの、負債性証券と同様に一時的でないとみなされた場合にのみ認識される評価が行われていました。

ただし、帳簿価額が公正価値を上回る場合であっても、その減損が「一時的ではない」と判断されない限り、減損損失は認識されなませんでした。

したがって、1.投資が減損しているか(公正価値が帳簿価額を下回っているか)どうかということ、つまり定量的評価と、2.減損が一時的であるかどうかということの 2 つの判断が要求されていました。

ASU第2016-01号では、定性的評価を行い、減損損失を認識するかどうかを判断し、認識する場合の金額は帳簿価額と公正価値の差額となります。

すなわち、要求される判断は 1つとなり、「一時的ではない」かどうかの判断は要求されないことになります。

基準書は、報告期間ごとに、減損の指標に関する定性的評価を行うことを求めています。

減損損失の測定方法

定性的な評価が、投資が減損しており「投資の公正価値」が「例外を使用した帳簿価額」以下であることを示す場合には、持分証券の公正価値まで評価減することとされています。

各報告年度末に、持分証券を保有する企業は、投資が減損しているかを評価するために、減損の兆候を検討して定性的評価をする必要があります。

企業が検討すべき減損の兆候は以下を含みますが、以下に限定されません(321-10-35-3)。

- 投資先の利益、信用格付、資産の質、または事業見通しの重要な悪化

- 投資先に関連する法令、経済または、技術的な環境の重要な不利な変化

- 投資先が活動している地域または産業の一般的な市場状況の重要な不利な変化

- 同じ又は類似の投資について、投資の帳簿価額以下の金額での購入の誠意のある申込み、投資家による売却の申し出、または競売手続きの完了

- マイナスの営業キャッシュ・フロー、運転資本不足、法令の資本要求又は負債の契約状況の違反などの投資先の事業継続能力に重大な疑義をもたらす要素

この定性的評価によって減損していることが示唆された場合は、企業は投資の帳簿価額を公正価値に加減して、減損損失を当期純利益に認識しなければならないとされました。

金融負債

ASU第2016-01号は、金融負債に公正価値オプションの適用を選択した企業は、公正価値により測定した負債の公正価値の変動のうち、金融商品に固有の信用リスク(いわゆる「自己の信用リスク」)の変動による部分について、OCIに含めて表示することを要求しています。

従来のU.S. GAAPでは、企業が公正価値オプションを適用して金融負債を公正価値で測定する場合、金融商品固有の信用リスクに起因する公正価値変動を含めたすべての公正価値変動を当期純利益に認識しておりました。

この従来の会計処理では、信用リスクが増大すれば負債の価値が減少し利益が認識され、信用リスクが減少すれば負債の価値が増加し損失が認識されること(いわゆる「負債のパラドックス」)は、誤解を招くと市場関係者は主張してきました。

ASU第2016-01号は、通常、債務者と決済されるために自己の信用リスクの変動による影響が実現しない、公正価値オプションを適用した負債について、自己の信用リスクの変動による公正価値の変動の影響をOCIに含めて表示することとしました。

金融商品固有の信用リスクに起因する公正価値変動を、公正価値変動全額のうち、リスク・フリー金利等の基準金利の変動に起因する公正価値変動を超過する部分と定義することができます。

なお、デリバティブやトレーディング目的で保有する負債については、公正価値により決済することが可能な場合が多く、自己の信用リスクの変動による影響が実現するため、対象外としています。

繰延税金資産

一部の企業は、売却可能負債証券に関連する繰延税金資産の評価性引当金を、その他の繰延税金資産と区別して評価、その他の企業は、繰延税金資産の評価をまとめて実施しておりました。

この基準書により企業は、売却可能負債証券に関連する繰延税金資産の評価性引当金の必要性を、企業のその他の繰延税金資産とまとめて評価することに統一されることになり、売却可能負債証券に関連する繰延税金資産の評価性引当金に関する実務のばらつきが解消されることになりました。